沙特如此富有,为何企业还要低价争抢订单?背后逻辑耐人寻味

给沙特土豪提供低价产品,究竟图什么?

在储能领域,海辰储能算是后起之秀。

行业内的头部企业已深耕十余年,而它仅入局六年。

不过近期,它成功拿下沙特26亿4GWh的储能订单,2025年上半年全球储能出货量跃居行业第二。

出货量榜首则是行业内的资深企业。

这个26亿订单的单价颇具看点,项目单位成本仅为73–75美元/kWh。

该价格接近国内市场的内卷底价,同时远低于欧美地区的平均水平。

价格公布后,部分人颇为兴奋,高呼中国储能产业再度取得优势:沙特创下全球储能最低价,全靠这家中国企业!

不得不佩服这些人的热情,即便自身未获分毫利益,表达情感时仍毫无保留。

内卷现象并非全然不可取,比如部分平台为消费者压低价格,这确实值得认可。

2011年,一位从美国回国的研究生身着9.9美元的Crocs鞋、39.9美元的Levis牛仔裤和30美元的Tommy Hilfiger T恤。

她发现这些商品在国内的售价分别为499元、799元和799元。

如今,借助各类平台,我们在衣食住行等方面都能享受到实惠的价格。

但沙特是名副其实的“富得流油”之地,当地人常以炫富为乐。

去年珠海航展上,沙特以300平的大展位参展,单日租金高达600万。

然而展位内仅摆放几块屏幕循环播放幻灯片,场面空荡得如同刚交付的新房。

面对如此富裕的沙特,我们主动提供低价产品,甚至让对方感到“被冒犯”。

海辰储能此举究竟有何用意?

仔细分析后发现,这一合作中似乎没有真正的赢家,

包括海辰储能自身。

当然,海辰储能并非盲目行动,主要是海外市场的订单规模巨大。

截至2024年6月30日,其海外收入仅0.7亿元;到2025年6月30日,海外收入已增至12.21亿元。

海外收入的快速增长,让海辰储能不惜投入大量资源。

面对海外客户,它不仅给出低价,还延长了账期。

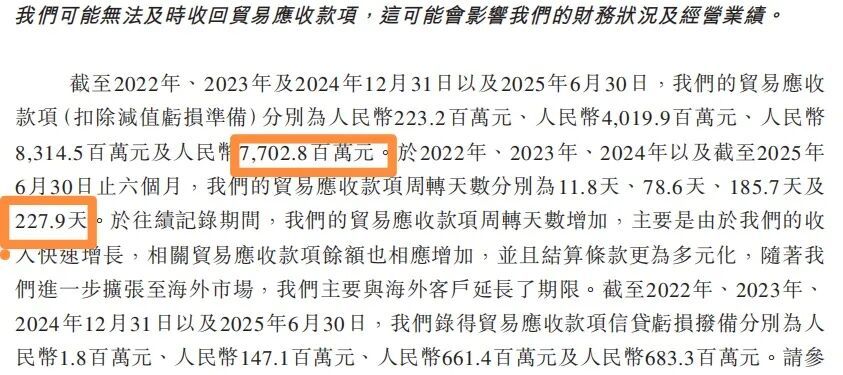

2022年,海辰储能的贸易应收款仅2亿多元,2024年已飙升至83亿多元。

今年上半年,这一数字更是高达77.02亿元。

贸易应收款周转天数从2022年的11.8天骤增至227.9天。

熟悉海外供应链的人都知道,海外客户通常付款及时。

积极的客户30天内付款,拖延的也不超过90天,但海辰储能的周转天数已达227.9天。

根据其向港交所提交的招股书解释,账期延长是因为与海外客户协商延长了付款期限。

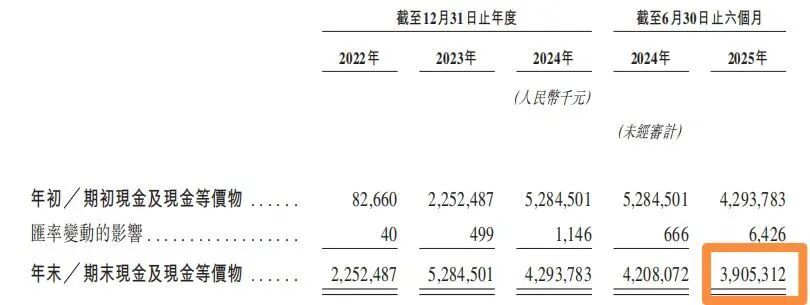

今年上半年,海辰储能账上现金仅39.05亿元。

为应对回款问题,它要么向银行贷款,要么要求供应商延长账期。

事实上,海辰储能正是这么做的。

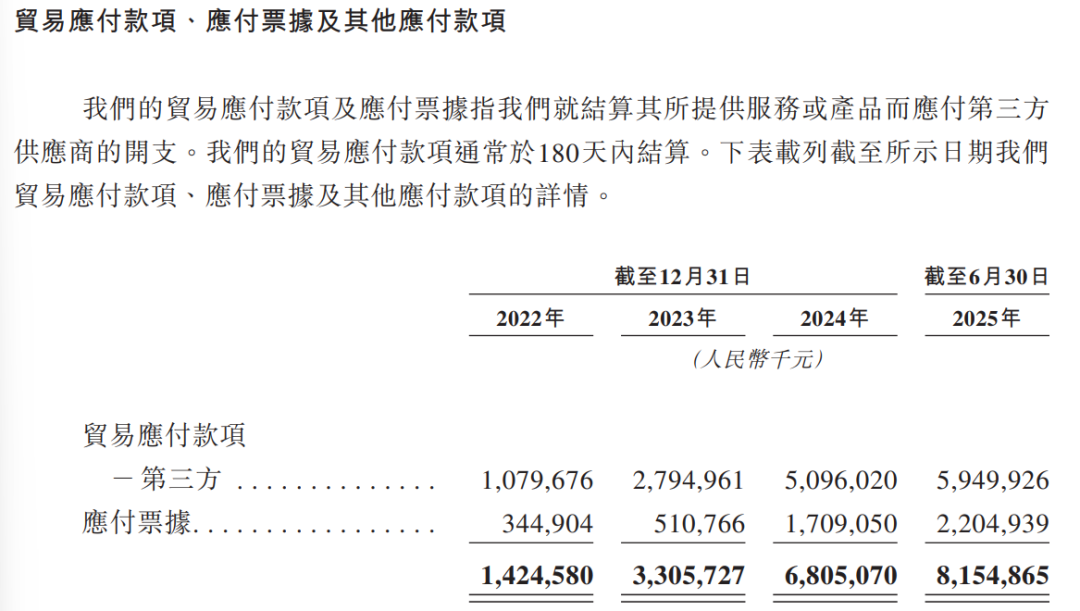

2022年其贸易应付款为14.24亿元,今年上半年已升至81.54亿元。

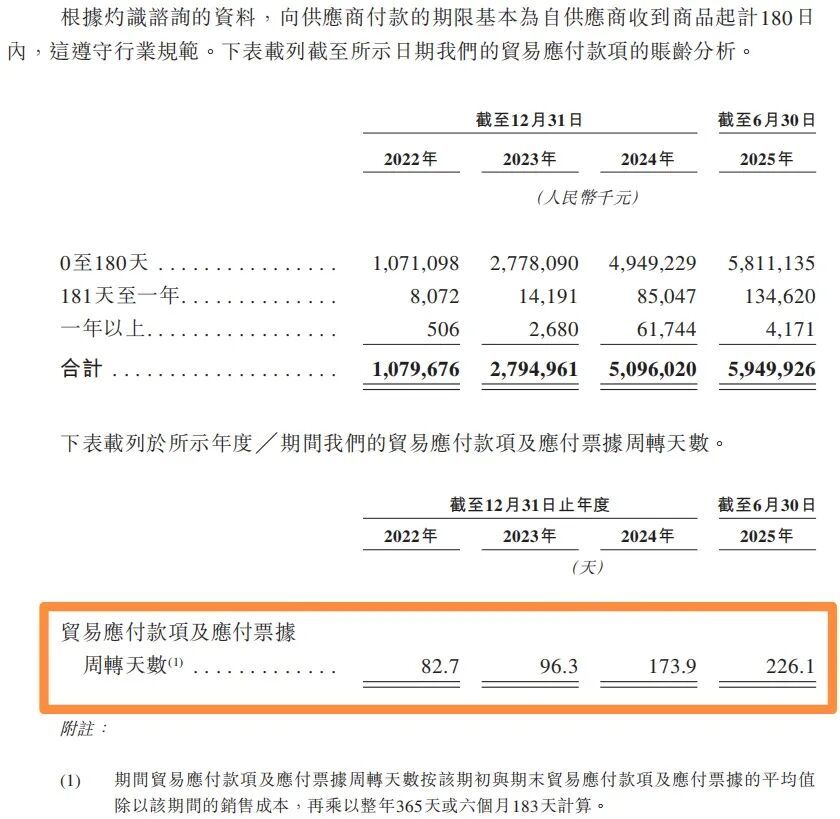

应付账款周转天数从2022年的82.7天增至今年上半年的226.1天。

海辰储能认为,供应商因长期合作关系自愿延长账期。

招股书中提到:若干供应商基于稳固的合作关系,延长了我们的信贷期限。

若此举能让公司盈利,也算值得,毕竟它正筹备赴港IPO,盈利的公司对股民而言是好事。

但海辰储能似乎并未实现真正盈利。

低价策略导致其毛利率极低。储能电池业务毛利率仅9.7%,而宁德时代为25.52%,国轩高科为19.35%。

海辰储能2024年实现盈利,但细究之下问题不少。

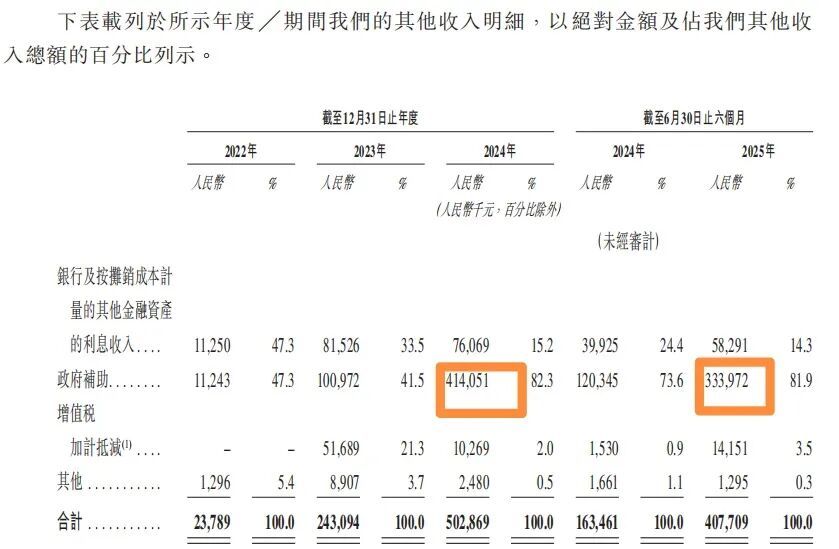

调整后2024年净利润为3.18亿元,而当年政府补助高达4.14亿元。

这意味着若无政府补助,公司仍处于亏损状态。

今年上半年情况依旧,

净利润2.46亿元,政府补助却达3.34亿元。

海辰储能的银行贷款也持续增加,

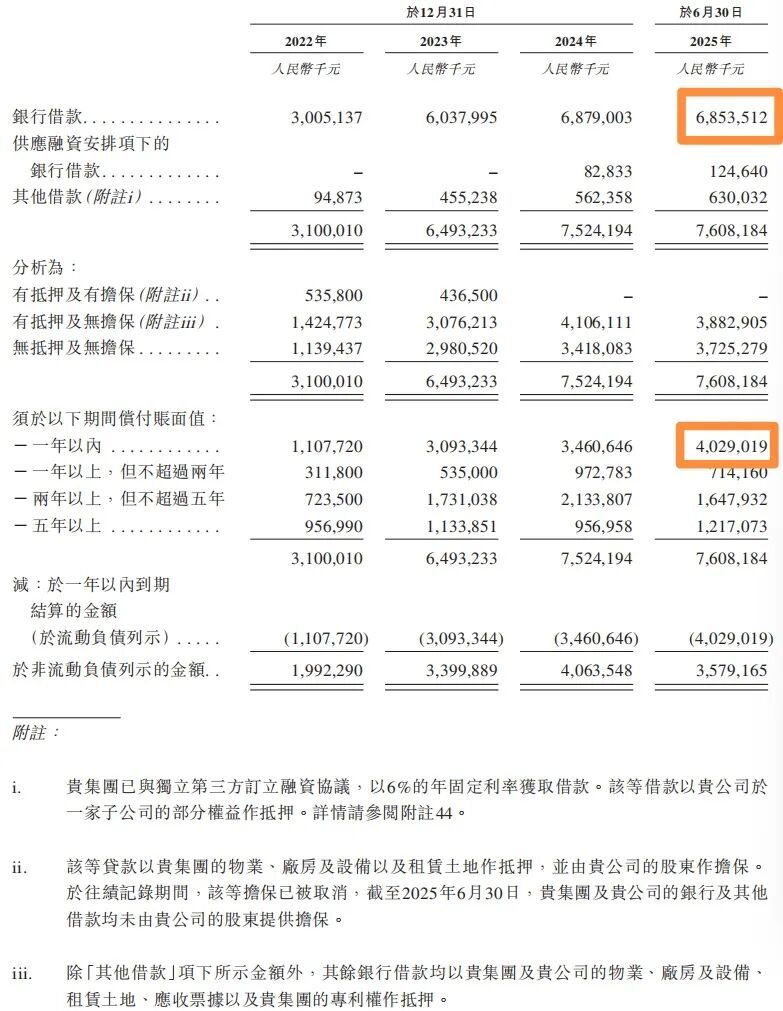

2022年约30亿元,今年上半年已达68.53亿元,其中一年内需偿还的超40亿元。

目前来看,银行、政府和供应商三方在支撑海辰储能,而它却在向沙特提供低价产品。

这种做法让同行陷入尴尬。原本海外市场利润尚可,海辰储能的低价策略打乱了市场。

它似乎为冲刺IPO而不惜代价,最终成了行业内的“价格屠夫”。

不仅自身利润微薄,还挤压了同行的盈利空间。

企业间竞相降价,海外客户纷纷称赞中国储能产品性价比高。

最终,海外客户用上了低价储能产品,而海辰储能的行为让人疑惑:这究竟是生意还是公益?

资本市场最担心的,是企业表面盈利实则亏损,盲目追求规模却忽视了生存根本。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com