真正的财富洗牌已经开始

贵金属实在是太猛了,今天先说黄金。

十月十日至今,金价结束短暂回调,连日开盘,实现九连阳。

国内线下金店价格不断刷新历史记录,两天前刚突破800元/克,现在已达806元/克。

同样,COMEX黄金也一度达到2755.4美元,今年第35次创历史新高,年内涨幅超过37%。

尽管昨晚一度暴跌,但又迅速上涨,今天又回到了2750美元。

再次拉长时间线,从2018年到现在,黄金牛市的涨幅已经接近130%。

……

这样的涨法,大多数人这辈子都没见过,完全超出了常识。

全部,大多数人都完美地错过了。

越涨越害怕,越害怕越涨,这几年的黄金市场,就是这样的情况。

那后续会发生什么?同样不能用过去的常识来判断。

价钱方面,现在的确很高,高得大多数人都不敢上车;

但是拉长时间线,肯定没有到顶。

包括花旗、瑞银等,明年黄金目标价格上涨到3000美元的机构越来越多,实际上可能还是有一些传统的。

投资,还需要想象力。

我们从未见过的事情,并不意味着不会发生。

50年来,01人为“跌价”

一九七三年,美金正式与黄金脱钩,世界进入信用货币时代。

从那以后,黄金仍然可以作为支付方式之一,但是它不再具有货币属性。

在1974-2023年的50年里,金价上涨了29年,比例为56.86%。

假如硬从长远来看,在信用货币时代,金价上涨本身就是一个比较有可能的事件。。

黄金一直是追求稳定或长期财务规划的投资者的好选择。

但是从不同时间段的拆分来看,情况并非如此。

金子到底值多少钱?

一九七一年,布雷顿森林系统要求的金价为35美元/盎司,这一点显然被低估了。

因此,1973年解禁后,被人为抑制的黄金价格在短短两年内翻了四倍。到了1980年,黄金价格迅速达到850美元/盎司,但很快减半。

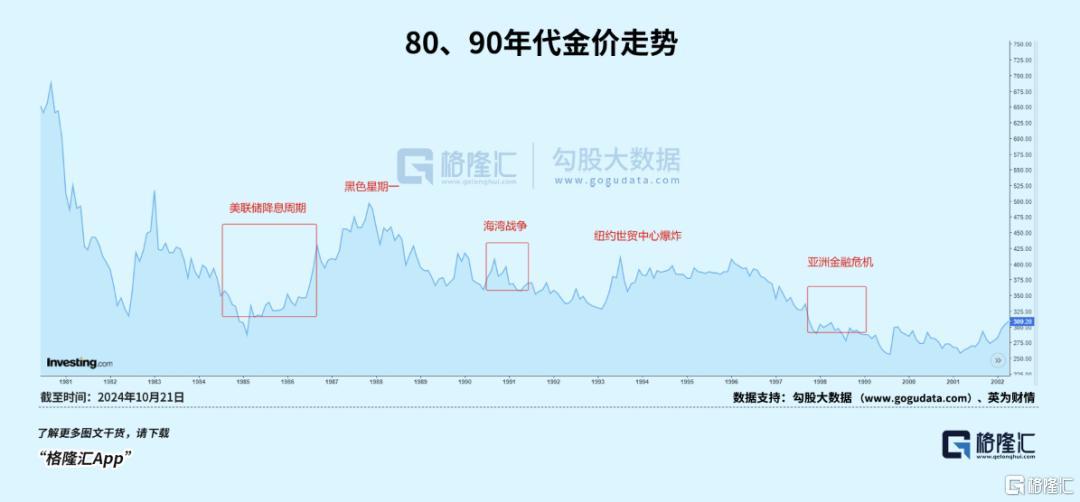

随后的80、从90年代到21世纪初,黄金经历了近20年的熊市。

在此期间,拉美经济危机、两伊战争、黎巴嫩战争、海湾战争、911、由于“避险”的特点,阿富汗战争等重大事件的黄金价格在短期内大幅上涨。

但是不能影响整体趋势。

很明显,地缘战争从来都不是黄金价格上涨的核心支撑,而是为大资本提供了逢高做空的机会。

如此近几十年的调整,结果如何?

就是在信用货币体系中,黄金长期被人为低估。

从目前的角度来看,黄金经历了1974-1980年、2001-2011年、2018-今天的三波大牛市,价格上涨了几十倍。

按照一般的大宗逻辑,这一定是在高位。

但是不妨反过来想一想,黄金的真正价值应该值多少钱?

在《资本论》中,马克思说:货币自然不是金银,金银自然是货币。

至少有6000年的历史,黄金是人类社会的主要货币之一。

而且它已经失去了货币地位,从70年代开始,只有50年。

在过去的50年里,到目前为止,世界上已经产生了多少信用货币?

如果按现行汇率全部兑换成美元,超过110万亿美元;按照现在的黄金价格,可以买到130万吨左右的黄金,平均每年增加2万吨黄金。

但是根据世界黄金协会的数据,截至2023年底,全球已开采的黄金总量仅为212582吨,全年开采量仅为3627吨;截至2024年,全球官方黄金储备总量仅为35,000吨。

显然,短短50年,信用货币的体量、增量,早已远远超过了贵金属所代表的财富。

那说明了什么问题?

我们主要是从美金的角度来解释。

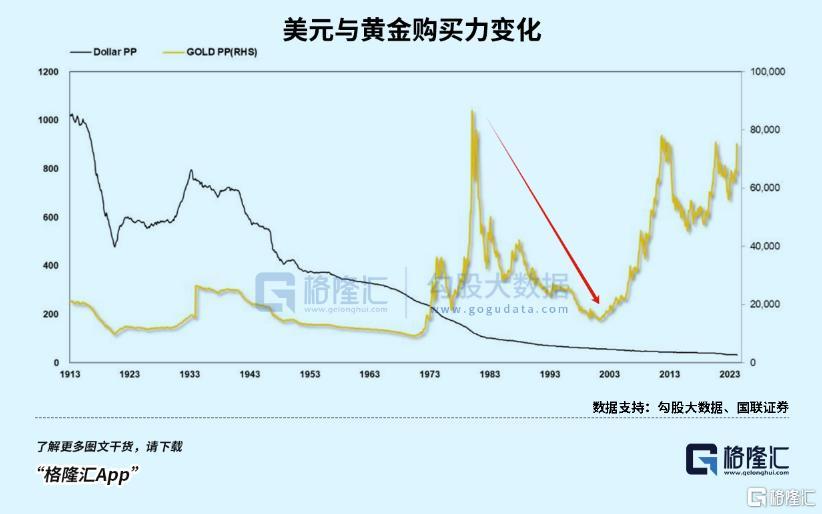

从1980年到21世纪初,美国的价格上涨了多少?超过5倍。

同一时期,黄金价格怎么样?变化不大,与全球不断上涨的价格形成鲜明对比。

也就是说,在过去的20年里,黄金的购买力也下降了5倍。

例如,如果你在1980年以600美元/盎司的价格购买了100万美元的黄金。起初,黄金的价格很快就达到了850美元。你很高兴,但你很快就会想哭。

十年后,这100万美元缩水到60万美元;十年后,只剩下40万美元。

直到2006年,你的黄金市值才回到100万美元。

但是这个时候的100万美元,和26年前的100万美元,是一回事吗?

郎咸平也算了一笔接地气的账,说民国五两黄金可以买北京四合院。100年后,这五两黄金加上利息钱,大概可以累计到1KG黄金,只能买北京四合院的半个厕所。

所以,从相对购买力来看,长期投资黄金,是不赚钱的。

至少在上一轮牛市之前,黄金根本没有所谓的抗通胀、避险特性。

为何如此?理由很明显。

正如布雷顿森林系统仍然存在时,将黄金锁定在35美元/盎司。在信用货币时代,黄金价格同样被人为压低。

长时间以来,黄金很快就像其它金属一样,货币价值越来越低。

最大的“信用”对手02

真正的转折点是什么时候?2008年。

加入世贸组织后,中国迅速成为世界工厂,引发全球投资热潮。

随着美国房地产泡沫的迅速扩大,2006-2008年的金价突破1000美元。

但是随后雷曼兄弟扑街,泡沫破裂,全球近50%的股价挥发,金价也迅速急转直下。

2008年7月17日至11月17日,4个月内金价下跌23%。

为了应对次贷危机,为了拯救市场,维持经济稳定,各国疯狂地向市场投入巨资,如美国QE、欧洲国债计划低利率政策、日本QE、QQE等货币宽松政策,这些都是应对次贷危机的产物。

包括中国也制定了4万亿计划,房地产大牛市开始了。信用货币贬值在货币泛滥的背景下值得迅速发展。

相反,直到2011年9月5日,黄金才迅速上涨,达到1917.9美元。

所以,十年后这波黄金牛市的真实逻辑是什么?

就是信用货币的信用,加速坠落的体现。

在过去的50年里,信用货币的规模不断扩大,每年都在印钱。

不同的是,在过去的20年里,信用非常强劲,所以作为对手的黄金价格一直被压得死去活来。在次贷危机阶段,全世界都透露出信用大放水,造成的后果直到现在仍然深受其害。

如下图所示,2020-2024年第一季度,不到4年,全球债务飙升21%,总额居然达到315亿美元。——上面提到的全球现有货币总量几乎是我们上面提到的三倍。

在这些债务中,仅政府负债就接近百万亿美元。

如此大规模的债务,最直观的问题,就是它自己要承担利率,现在的规模已经明显反噬到经济社会本身。

因此,(或已经)会导致更糟糕的后果:全球经济走向边际效益下降。

简而言之,赚钱的能力越来越差。

放眼当今,世界上还有多少经济体能够保持高增长?

换一种比较拟人的说法。

能够赚钱的人不怕借钱,只要没有高利贷,迟早可以还得起。

然而,经济依赖于自信。每个人心中的恐惧在于,债务和利息越来越高,但赚钱能力越来越差,所以他们很可能无法偿还债务,甚至无法偿还债务。

这不仅仅是美债、日债、欧债,更是一个全球性、普遍性的问题。

事实上,美元已经是最稳定的货币了,如果用日币、欧洲等其它货币来收费,黄金的涨幅就会比现在看到的更加疯狂。

它也是信用货币系统中最大的炸弹。

如果这一问题没有得到解决,至少处理了一些问题,黄金长期上涨的底层逻辑将难以改变。

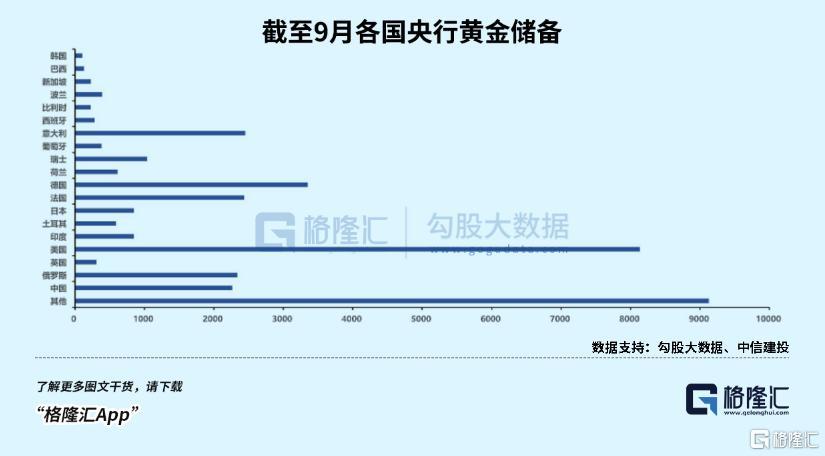

正是在这种背景下,各国必须为未来多兜底,不可能说不做好双手准备,所以全球央行将加大黄金储备的力度。

从表面上看,这个过程被称为去美元化。最大的买家有两种,一种是PBOC(中国央行),另一种是RCB(俄罗斯央行)。

从这个角度来看,似乎有一种方法可以看到黄金走势更加简单和愚蠢。

在过去的三十年里,有一个基本的规律,只要是从中国进口的东西,价格就会一直上涨。

举例来说,曾经的铁矿石,石油;举例来说,现在的黄金。

如果中国央行仍然大量收购黄金…

身为普通人,我们其实不必想太多,跟着买就行了。

03尾声

讨论这个黄金牛市,为什么要把整个信用货币历史延长到这么长的周期?

因为在过去的两年里,许多人做空黄金的想法,就是把前两轮牛市作为对比,得出黄金价格处于高位的观点。

事实上,从纯交易的角度来看,黄金确实处于高位,未来的空间可以说是非常有限的。

从整个信用货币体系延续到现在的半个世纪里,黄金的投资属性实际上是比较差的。

但是,正如前面所说,黄金自打失去了货币属性,实际上价格长期被人为低估。

这一情况在前30年非常明显。

进入全球化后,全球经济快速增长,但黄金价格一直保持不变。

为什么呢?由于它不是货币,经济增长不增长自然与它无关。

在过去的20年里,为什么会产生两波大牛市?

在一定程度上,信用货币本身存在问题,促使黄金回归一点货币属性,升值空间开始显现。

所以,抛开深层次的逻辑,只以过去几十年的经济发展为背景来判断黄金投资,就是刻舟求剑。

……

即使不考虑这些,只看现在的情况,黄金也是最稳定的配置选择之一(当然现在涨得太猛,不排除短期内会再次回调)。

对于一般人来说,黄金价格是最简单、最直接的指标。

假如黄金价格稳定甚至下跌,那就说明现在是个好主意,我们可以大胆创业,大胆贷款,大胆试错。

八十年代以后的大多数想法,都是这样的情况,投资渠道很多。

但是这些年来,我们可以清楚地感觉到时代的变化,不再像以前那样奔放,必须更加谨慎。

而且黄金,是国内大多数人唯一可以接触到的,合法合规的全球资产配置。

这是一个不确定的时代,至少是一个相对确定的选择。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com