面临特朗普的“搞事”,安全资产太少。

摩根士丹利警告投资者,美国可能无法通过降息和减税来抵消贸易战的负面影响。货币政策和经济政策的滞后效应无法及时抵消贸易战的即时冲击,尤其是在全球安全资产供应处于几十年低点的情况下,投资者对市场持谨慎态度。

“整体规划”在美国注定失败

摩根士丹利分析师在4月14日的报告中表示,投资者面临的主要挑战是了解美国政府在贸易政策上的“总体规划”及其可能的频繁变化。

分析人士认为,美国政府似乎意识到重组贸易关系将带来经济痛苦。特朗普鼓励美联储放松货币政策,呼吁国会放松经济政策。这表明美国政府可能有一个“总体规划”:利用美国的货币政策和经济政策来抵消全球贸易再次平衡的不利后果。

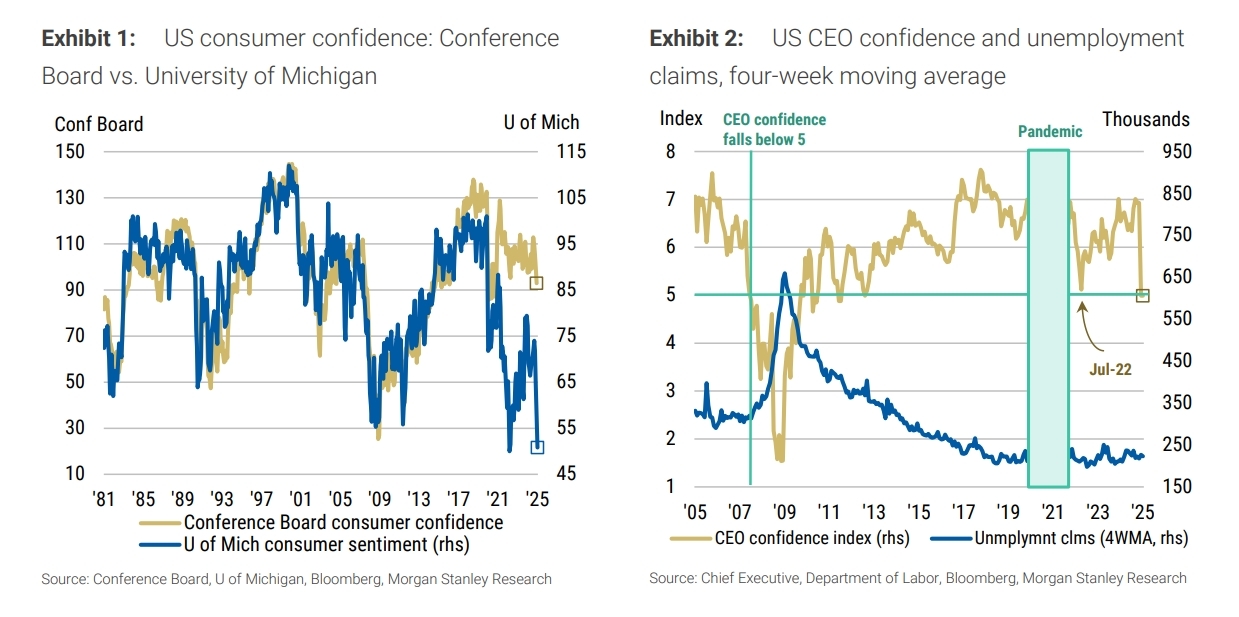

然而,根据摩根士丹利的分析,这一计划存在致命缺陷:货币政策和经济政策的效果远远落后于贸易政策变化的影响。4月2日之前,消费者信心出现裂痕,90天的暂停期不太可能带来太大的缓解。

分析师警告说,目前市场尚未充分定价经济恶化风险:

如果一个‘整体规划’依靠货币和经济政策来抵消全球贸易再次平衡的不利后果,那么这些政策可能会导致效果的滞后期,这将使经济在短期内面临更糟糕的结果——这种风险还没有在市场上得到充分的定价。"

CEO信心崩塌预示着衰退风险

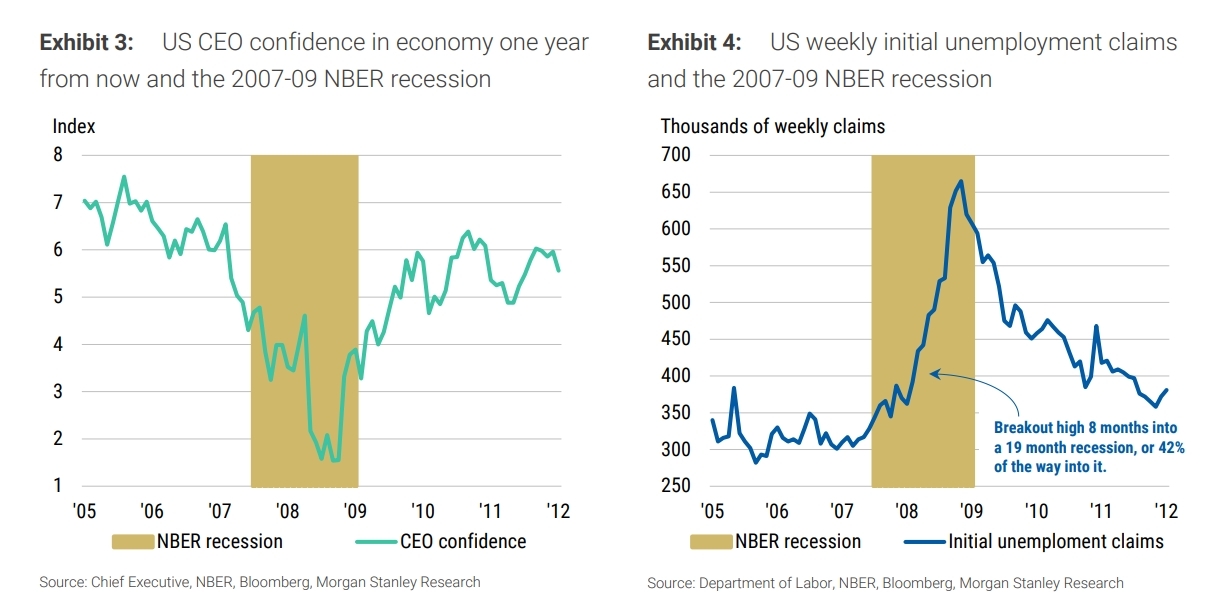

分析师强调,在4月2日关税宣布之前,美国首席执行官的信心已经崩溃。历史数据显示,上一次CEO信心指数跌破5,两个多月保持在5以下时,实际GDP增长停滞不前,最终收缩,首次申请失业救济的人数增加。

2007年10月,美国首席执行官信心陷入净悲观区间(指数低于5)。从那以后,直到2010年1月,首席执行官的信心一直保持着净悲观。根据美国国家经济研究局(NBER)数据显示,美国经济在2007年12月进入衰退。在衰退开始之前,只有三个月的净悲观期。

值得注意的是,当这三个月的净悲观和随后的衰退开始发生时,标准普尔500指数的价格从2007年10月9日的历史高点下降了最多10%。尽管首次申请失业救济的人数随着首席执行官乐观情绪的下降而增加,但索赔直到2008年7月才达到2005年10月的峰值以上——衰退开始后8个月,首席执行官在净悲观后11个月转为净悲观。

安全性资产供应困难

与此同时,摩根士丹利警告说,投资者仍然面临着“安全资产”供应不足的危机。

政府债券市场普遍受益于高风险环境。过去,美国国债被反映为最终的“安全避风港”证券。然而,在过去的一周里,美国国债表现出比许多投资者预期更高的风险。

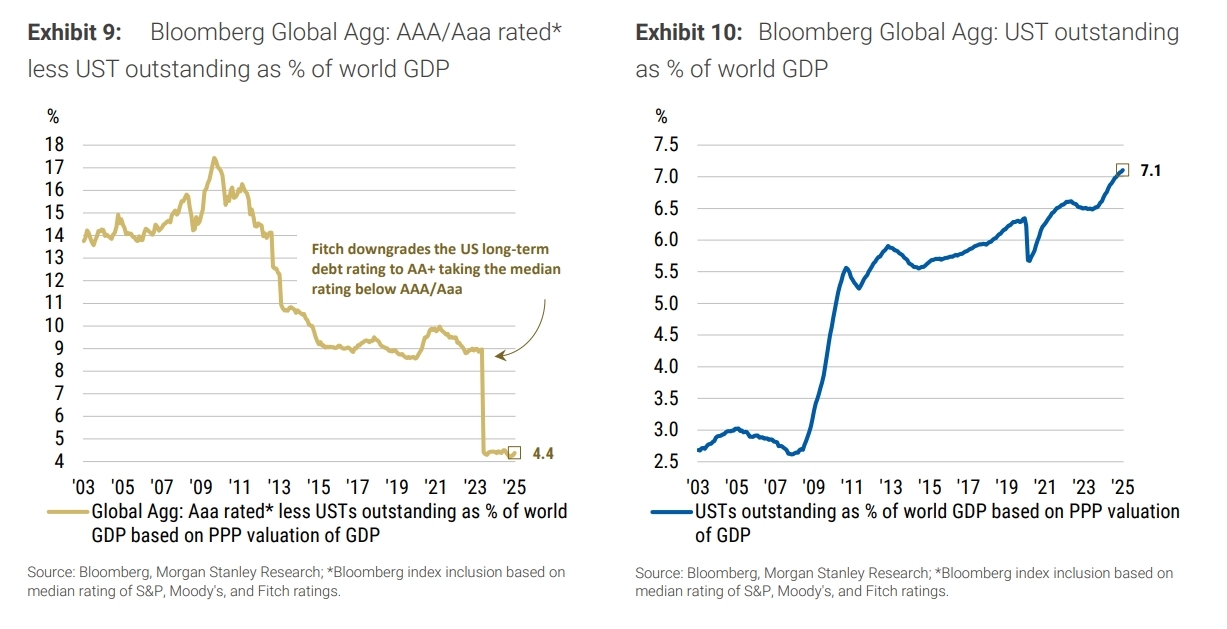

当投资者质疑美国国债的避险地位时,另一个问题出现了:有替代品吗?当然可以,但是数量可能没有很多投资者想象的那么多。

美国国债占彭博全球综合国债指数总额的35.7%,约为14.0亿美元。这意味着指数包含了25.3亿美元的非美国国债。

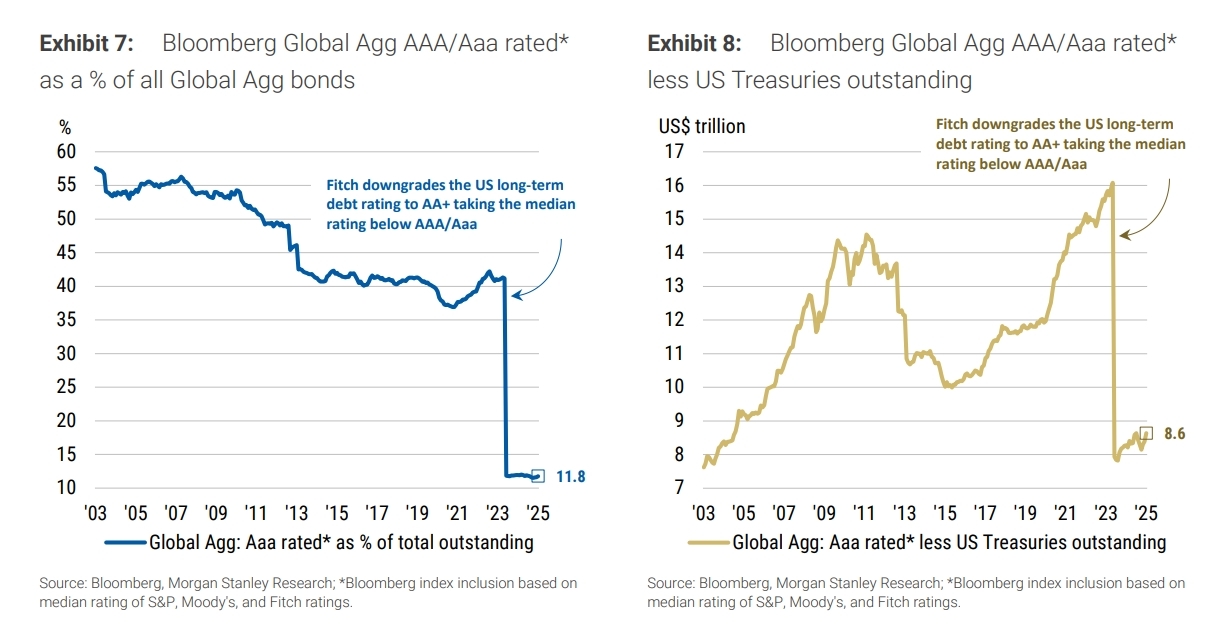

另外一种考虑避险资产的方法是依靠评级机构。

在全球彭博综合指数中,只有11.8%的债券被评为AA//Aaa。2023年8月,惠誉(Fitch)从AAA向AA下调美国长期债务评级 之后,这个比例急剧下降。

分析人士认为,如果宏观环境进一步恶化,导致美联储再次降息,投资者不必担心美国国债的供应。全球符合指数标准的美国国债 GDP 其中所占比例持续增长,这与 AAA/Aaa 评级债券状况形成鲜明对比。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com