中图科技二次冲击科创板:核心技术成熟引竞争隐忧,产品单价下滑成挑战

近日,上交所官网信息显示,广东中图半导体科技股份有限公司(以下简称“中图科技”)的科创板IPO申请已获受理。这是该公司时隔三年后第二次冲击科创板,其首次申报于2020年3月被受理,之后在2022年1月主动撤回申请。

尽管中图科技有着行业龙头的光环,但核心技术趋于成熟导致市场普及率极高、行业竞争白热化,再加上下游企业垂直整合挤压市场空间,核心产品单价连续多年下滑,这些都成为其登陆资本市场过程中面临的主要挑战。

中图科技的氮化镓技术实力如何?

公开资料表明,中图科技成立于2013年12月,是全球主要的图形化衬底材料制造商,同时也是国家级制造业单项冠军企业、国家级专精特新重点“小巨人”企业。

中图科技是一家专注于蓝宝石上氮化镓(GaNonSapphire)半导体技术的衬底材料供应商。据了解,在芯片制造环节里,衬底通常指还未开始进行表面加工的晶圆。而在具体应用中,衬底是LED芯片的核心材料。

该公司的主力产品有图形化蓝宝石衬底(PSS)和图形化复合材料衬底(MMS),广泛应用于Mini/MicroLED、汽车照明及车载显示、背光显示等领域,是半导体产业链上游的核心材料供应商。

在行业地位方面,LEDinside的统计数据显示,2023年中图科技图形化衬底的全球市占率约为32.76%,处于行业前列。

客户结构上,中图科技直接覆盖了富采光电、首尔伟傲世、三安光电、华灿光电等海内外头部LED芯片企业,产品最终进入苹果、三星、LG、比亚迪、蔚来等消费电子及新能源汽车终端供应链,尤其是在Mini/MicroLED领域,已切入苹果、三星等头部企业的供应体系。

控股股东方面,中图科技的控股股东、实际控制人陈健民直接持有公司46.39%的股份,通过中民控股间接控制公司33.27%的股份,合计控制公司79.66%的股份。本次发行后,其控股股东、实际控制人仍将处于绝对控制地位。

业绩层面,招股书披露的数据显示,2022年至2024年各期末,中图科技的营收分别为10.63亿元、12.08亿元、11.49亿元;净利润分别为4428万元、7710万元、9327.69万元,扣非后净利润分别为3594万元、6924.9万元、9095.8万元。2025年上半年,该公司实现营收5.32亿元,净利润4084万元,扣非后净利润3997万元。

从收入结构看,报告期内,中图科技的营收及利润主要来自PSS、MMS等主营业务,同时兼顾退役半导体设备改造及贸易业务。其中,PSS是其核心收入支柱,2022年至2025年上半年贡献收入占比均超61%。

不过,中图科技PSS产品所依赖的图形化技术并非新兴技术。

1月6日,有LED产业观察人士向《科创板日报》记者分析称,从LED芯片产业链上游来看,蓝宝石是当前GaN器件使用量最大、最成熟的衬底材料。另外两种较常见的衬底是硅和碳化硅。基于此,中图科技的业务经营也主打图形化蓝宝石衬底。

该技术自21世纪初开始逐步落地应用,2010年代实现规模化普及,其核心价值在于提升LED器件的发光效率。目前,超八成的高效能LED产品均采用图形化技术方案,该技术已发展为行业内的成熟通用技术路径。

此外,PSS作为LED芯片的核心衬底材料,已实现较高的市场普及率,每个产业链环节均有众多公司布局,中图科技所从事的PSS、MMS业务市场竞争充分且激烈。

1月6日,华灿光电相关人士向《科创板日报》记者透露,当前该产品的普及程度显著,且整个产业链层面的本土化替代进程正持续推进。

作为冲击科创板的企业,中图科技的研发投入和科研整体表现却看似不尽人意。

从研发费用率来看,2022年至2025年1-6月各期末,中图科技的研发费用率分别为4.41%、4.57%、4.79%、4.97%,整体低于可比公司平均值11.27%、7.80%、7.09%、6.84%,也低于沪硅产业、西安奕材、天岳先进等企业。

对此,中图科技表示,报告期内,公司研发费用率与可比公司研发费用率的平均值相比较低,原因是公司与上述企业的生产环节及技术工艺有所差异,沪硅产业、天岳先进和西安奕材的生产过程均涉及晶体生长及切磨抛等加工环节,研发活动覆盖面更广,因此研发费用率相对较高。

截至2025年10月31日,中图科技共取得发明专利44项,其中7项为继受取得,主要是从公司控股股东、实控人陈健民控制的企业中镓科技手中所得。

核心产品PSS、MMS单价逐年下滑

尽管市占率领先,中图科技仍面临下游产业链向上延伸及潜在竞争压力。

中图科技在招股书中提示,公司下游LED芯片行业集中度较高,部分客户因历史投资、供应链保障及成本考量,自身具备图形化衬底产能并用于内部配套,与公司产品形成直接竞争。

从全球竞争格局看,当前图形化衬底主要厂商包括中图科技、首尔伟傲世、欧司朗、日亚化学、福建晶安、兆驰半导体等。其中,三安光电子公司福建晶安、兆驰股份子公司兆驰半导体的产品以内部供应为主,首尔伟傲世、欧司朗等境外厂商亦侧重自用,市场化对外供应的产能相对有限。

华灿光电的布局是下游延伸的典型企业之一。据悉,华灿光电近年来持续加码图形化衬底技术研发,已掌握自主制备工艺,产品覆盖背光、照明等多个场景,可满足不同芯片性能需求。

1月6日,华灿光电董秘办人士进一步证实,该公司PSS完全自产自用,无外采需求。

中图科技表示,若未来下游企业进一步向上游延伸、扩大自制比例,可能挤压公司市场份额,对销售规模及盈利能力造成不利影响。

“垂直整合是趋势,企业自己做上下游环节,不用外购,能提高附加值、控制成本。”前述产业观察人士对《科创板日报》记者表示,现阶段,LED行业竞争挺激烈的。“从硅片、芯片到LED大屏、Mini/MicroLED屏,国内企业都在布局,而且很多下游企业还向上游延伸,比如三安光电、华灿光电、兆驰股份这些,自己也研发或布局图形化衬底,挤压了第三方公司的空间。”

在市场竞争风险加剧背景下,中图科技核心产品PSS、MMS的价格呈现逐年下滑的趋势。

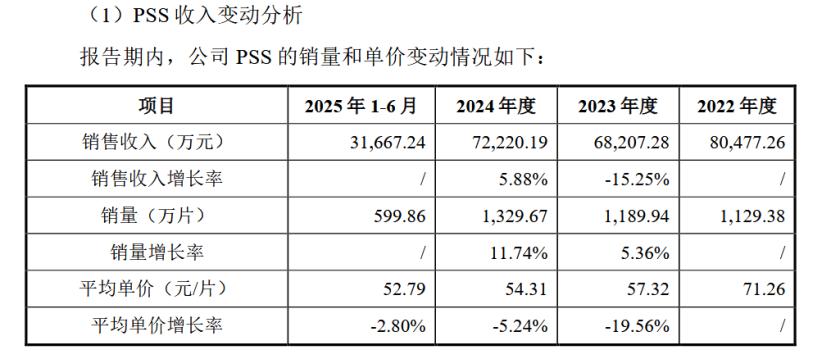

其中,招股书显示,2022年三季度起LED行业陷入低迷,2023年下半年芯片需求虽有回升,但市场竞争依旧激烈,带动PSS产品价格同比下降19.56%;尽管公司凭借技术优势、市场地位及稳定客户关系,实现销量逆势增长5.36%,但受价格下滑影响,当年PSS销售收入仍下降15.25%。

2024年,受益于技术创新及政策驱动,LED产业链加速向高端化、场景化升级,Mini/MicroLED市场需求快速增长带动PSS销量大增11.74%,但受下游芯片企业降价需求影响,PSS平均价格再降5.24%,综合之下当年PSS营收仅增长5.88%。

截至目前,中图科技PSS产品平均单价已从2022年的71.26元/片降至2025年6月的52.79元/片,最近三年一期内降幅达25.92%;同期,MMS产品单价亦从75.77元/片下滑至最近一期的52.79元/片,降幅更高达30.33%。

中图科技解释,报告期内PSS及MMS产品单价下降,一方面是下游芯片行业竞争激烈导致客户降价需求增加,公司被动进行市场化调价;另一方面,上游蓝宝石平片供应商因规模化生产、技术提升实现成本下降,而公司凭借超30%的市占率及较强的供应链管理能力,成功推动采购价格同步下行,部分抵消了产品降价的压力。

此次IPO,中图科技拟募资10.5亿元,扣除发行费用后将投向三大领域:Mini/MicroLED及车用LED芯片图形化衬底产业化项目、半导体衬底材料工程技术研究中心项目,以及补充流动资金,重点加码高端产能及技术研发。

本文来自微信公众号“科创板日报”,作者:吴旭光,36氪经授权发布。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com