熬不住户储,户储企业在海外工商储市场大杀四方

户储老兵们都找到了新金矿。

2025年,户储还值得做吗?

“如果是国内业务,能跑就跑。如果是海外业务,也要犹豫再三。”

经历过户储大风大浪的老人,诚恳地劝诫想要入行的新人。

确实,过去两年不少户储玩家从风口的神坛跌落,经历过“户储被堆上超市打折货架”的至暗时刻,户储玩家们过去两年的财报并不理想。

但今年,市场迎来反转。

不仅海外户储市场开始回暖,工商业储能更是迎来前所未有的爆发,而第一批吃到螃蟹的人,就是这批在海外摸爬滚打多年的户储玩家。

01 海外工商储市场火爆

今年,海外工商业储能市场异常火爆。

这在各家财报中体现得十分明显,海外工商业储能业务的崛起并非个例,而是行业共识。

锦浪科技:2025年H1储能营收7.9亿元,同比增长314%,其中工商业储能Q2出货约1万台,显著提升了整体利润率;

艾罗能源:2025年Q2发货量超12亿元,环比增长65%,其中工商业储能业务环比增长210%,成为最大亮点;

德业:2025年Q1工商业储能出货量达到1.61万台,同比增加约5000台,增长势头强劲。公司预计Q2出货量环比接近翻倍,延续Q1的良好表现,全年有望成为利润的主要支撑点。

德业由于工商储在储能逆变器业务中增长迅速,早在4月初就开始了扩产计划。根据公告,将在慈溪滨海开发区建设年产16GWh工商储生产线,分两期投入,两期固定投资总计不少于21.27亿元。

从行业来看,工商业储能正成为更具潜力的市场。

根据TrendForce集邦咨询的数据,2024年全球工商业储能新增装机规模约为4.1GW/11GWh,同比大幅增长41%和43%。

这种增长不仅在高基数上加速,还释放出工商业场景需求被快速激活的信号。

更重要的是,这种增长势头并未见顶。

TrendForce预测,2025年全球工商业储能新增装机规模或将达到6.8GW/18.6GWh,同比增幅高达66%和69%。

这意味着市场仍在快速发展,厂商的机会比想象中更多。

2025年全球工商业储能新增装机(单位:GWh)

02 户储厂商切入工商储顺理成章

户储厂商进入工商储领域可谓得心应手。

目前,几乎所有户储公司都推出了自己的工商储能主打产品。

这主要是因为户储企业的主要市场在海外,而这一轮工商储的风口也从海外兴起。政策支持、市场需求,业务天然适配。

过去两年,欧洲企业深受电价波动之苦。冬夏两季峰谷电价差巨大,工厂在高峰期用电成本高昂。

于是德国、法国等国政府出台政策,给予储能补贴、减税、容量奖励等。

企业安装储能系统,既能削峰填谷节省电费,又能获得补贴,经济账十分划算。

但欧洲的市场发展才刚刚起步。

据中信建投数据,2022 - 2024年间,欧洲新增了65GWh的工商光伏装机,但配套储能的比例不到5%。

这意味着未来市场增量巨大,现在只是开端。

中国厂商凭借性价比迅速进入市场。

2024年,欧美主流储能系统报价在0.18 - 0.22美元/Wh。到2025年,中国厂商将同类型产品价格降至0.10美元/Wh出头。

比如欣旺达220kWh储能柜,整柜价格从一年前的高价降至2.2万美金,价格腰斩。价格下降刺激了需求增长。

2025年6月储能系统中标价格区间,单位:元/Wh

户储企业切入工商储并非简单照搬。

三类典型的工商储场景,与户储厂商的积累天然契合。

比如离网应急,亚非拉市场是户储的传统市场,厂商熟悉在电网薄弱、能源价格敏感的环境下运营,将户储小柜子换成大容量储能柜,运营模式相似。

再看光储微电网,岛屿、矿区等场景与欧洲户用“自发自用 + 并网”模式类似,只是应用场景从家庭变为工厂、矿场。户储厂商熟悉逆变器、系统集成,进入工商储领域并不困难。

至于直流充电桩耦合,与户储的“配电优化”思路一致。欧洲家庭储能强调削峰填谷、优化用电结构,在工商场景中,只是优化对象从家庭电表变为厂区和配电网。

东南亚也是极具潜力的市场。

马来西亚规定光伏必须配储;泰国通过税收减免和地价优惠吸引外资;印尼鼓励中小微企业安装储能,并公布了5年内100GW光伏装机规划,其中80W为分布式。

更重要的是,这些国家依赖煤炭、天然气,能源价格上涨会导致电价飙升。在电价结构、用电稳定性和政策推动下,东南亚和南亚对“户储 + 小型工商储 + 微电网”的组合需求真实且不断增加。

再加上电芯价格下降,工商业储能的经济效益越来越好。

有需求的企业一旦发现安装储能系统能省钱,就会果断行动。

与家庭用户不同,工厂、物流园、数据中心对储能的需求是刚需,需要降低高峰电价、保障供电稳定。

所以,从宏观政策到企业需求,从欧洲到东南亚,工商储市场正在快速发展。户储企业进入这个市场,是顺应市场趋势,也是发挥自身优势。

03 竞争力分化

市场趋势固然重要,但企业能否在市场中立足,还取决于自身实力。

工商储市场的竞争策略没有固定模式,取决于市场参与者和市场环境。

首先,市场参与者都要获得利润。

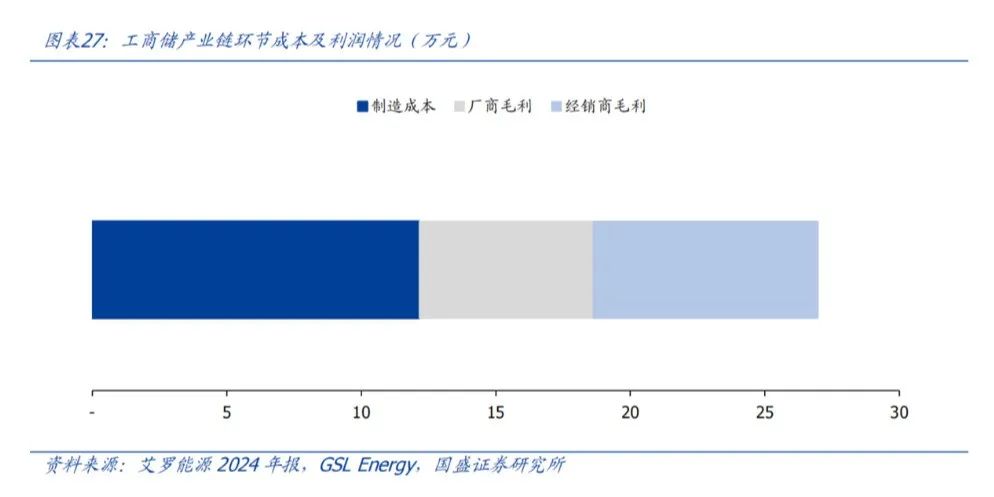

国盛证券分析:

“工商储产业链环节利润丰厚,预计终端推广意愿较强。

基于艾罗能源2024年报,我们拆解产业链环节成本及利润情况如下:

单台工商储制造成本在10万元以上,终端价格较厂商出厂价高出1.4倍,其中厂商毛利率约35%,经销商毛利率约30%,各环节利润水平较高。预计厂商及经销商销售意愿均较强。”

工商储产业链环节成本及利润情况

对于EPC和经销商来说,项目周期短、资金压力大,更关注利润空间和交付速度。储能柜能否“即买即用”、价格是否合理,比系统性能更重要。成本控制能力强的企业更具竞争力。

而投资商和电站开发商的关注点不同。他们将储能系统视为长期投资,更注重系统稳定性、电芯品牌和运维能力。为了确保项目长期稳定运行,他们愿意在前期投入更多资金。

这种差异在今年SNEC展会上表现明显。

展会现场,主流厂商的新品仍以314电芯打造的125kW/261kWh一体化储能柜为主。

但更受关注的是面向10kV以上大工业场景的400kWh、800kWh级别工商储系统。

显然,厂商开始关注更高门槛、更高利润的大型工商储项目。

值得注意的是,竞争重点正在从硬件参数转向软件和运维服务。

今年,不少跨界厂商推出AI智能运维方案,如基于大数据的电池寿命预测、异常工况预警,以及通过算法自动调度充放电以实现收益最大化。

对于投资商来说,这意味着减少停机、故障和损失;对于厂商来说,这是增加客户黏性的有效手段。

换句话说,工商业储能市场竞争已进入“全栈能力”阶段。硬件是基础,服务和智能化是关键。能够提供闭环运维服务的企业,才能赢得客户。

一家海外工商业储能公司透露:

海外市场情况相对简单。由于应用场景明确,海外客户需求清晰。工商业储能企业只需按照客户需求提供产品和服务。

与国内市场前期比拼参数和价格不同,国外市场更注重产品可靠性和售后服务的一致性。

这也是大量中国户储厂商能在海外迅速打开市场的原因。

中国厂商在国内市场积累了丰富的竞争经验,依托海外户储的销售渠道,降低价格、保证产品交付,具备较强的竞争力。

可以说,国内外工商业储能市场在运营逻辑和商业模式上存在巨大差异。这种差异将影响厂商的战略选择。

专注国内市场的企业,需要挖掘设备之外的价值,以维持利润;而布局海外市场的厂商,则要提供完善的解决方案,树立品牌形象。

最终,企业的竞争力发展路径因市场结构不同而分化:国内市场深耕细作,海外市场拓展规模。

本文来自微信公众号“新能源产业家”,作者:刘然,36氪经授权发布。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com