恒瑞医药5亿美元入账,短期收益与未来爆款的抉择

医药“一哥”迎来利好,带动公司股价涨停。

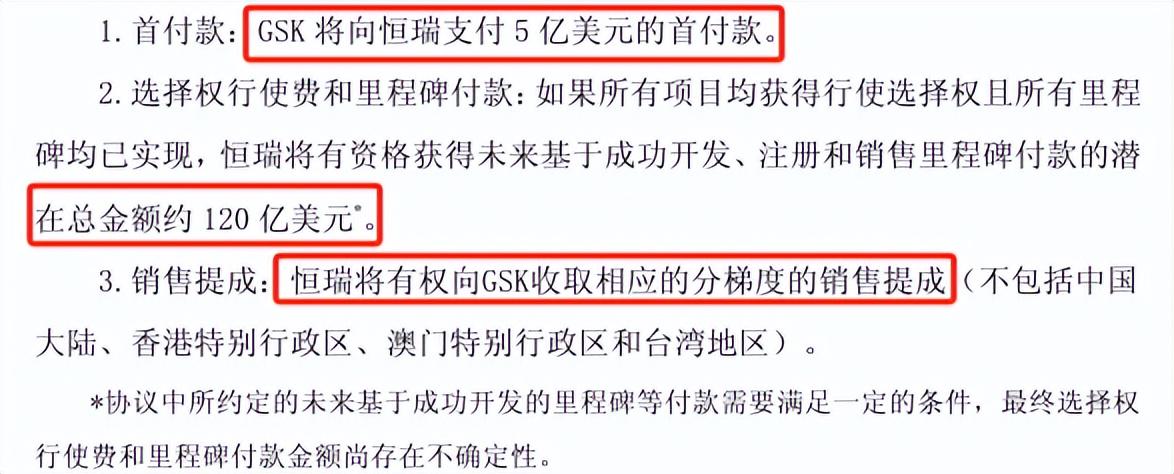

2025年7月28日早间,恒瑞医药宣布与全球制药巨头葛兰素史克(GSK)达成合作,交易包含5亿美元首付款以及潜在120亿美元里程碑款。消息公布后,恒瑞医药的A股股价直接涨停,公司总市值突破4000亿元大关,还带动了各大医药主题基金上涨。

截图来源于公司公告

此次合作涉及12款药物,核心药物HRS - 9821是恒瑞医药自主研发的PDE3/4抑制剂,用于慢性阻塞性肺病(COPD)的辅助维持治疗。作为潜在的“同类最佳”药物,HRS - 9821独特的分子结构,使其在临床前研究中疗效和安全性优于已上市竞品。

2025年以来,恒瑞医药完成了多款药物的BD(商务拓展)交易。交易首付款与潜在总金额呈显著的阶梯式攀升,体现了其管线价值与BD议价能力的持续提升。

恒瑞医药与GSK的BD合作,可追溯到两年前。当时恒瑞将SHR - 1905(适应症为哮喘)的海外权益授权给美国一家初创公司,后来该公司被GSK收购,GSK从中赚取了巨额差价。

BD交易金额持续攀升

2023年8月,恒瑞医药与美国初创公司One Bio(后更名为Aiolos Bio)达成协议,将自主研发的单克隆抗体SHR - 1905在大中华区以外的全球权益授权给对方。

根据协议,恒瑞医药获得2500万美元首付款,同时基于该药物在美、日及部分欧洲国家的上市进度与年净销售额,还可收取累计上限10.25亿美元的研发及销售里程碑款,并保留两位数比例的销售分成。

获得授权后,Aiolos Bio于2023年10月完成2.45亿美元A轮融资,由贝恩资本等知名机构领投,为后续研发提供资金支持。

2024年1月上旬,也就是恒瑞医药与Aiolos Bio协议达成5个月后,GSK宣布以10亿美元预付款 + 4亿美元监管里程碑的总交易金额收购Aiolos Bio,后者唯一核心资产就是SHR - 1905。这一交易使Aiolos Bio的估值在短时间内大幅飙升。

相较于恒瑞医药获得的2500万美元首付款,GSK后续向Aiolos Bio支付的10亿美元收购预付款溢价近40倍,引发了市场对恒瑞管线估值能力的质疑。

对此,恒瑞医药副总经理张连山在2024年7月回应称,SHR - 1905的交易结构设计具有合理性:一方面,恒瑞仍保留该药物的大陆权益,同时享有全球销售分成;另一方面,Aiolos Bio被GSK收购后,依托GSK在呼吸领域成熟的全球临床网络,能提前该药物全球III期试验的启动时间,还可显著缩短商业化周期。

不过,有了这次经历后,恒瑞医药后面的BD合作交易金额明显提升。2023年10月,恒瑞医药向德国默克授权临床后期肿瘤管线,以1.6亿欧元的首付款首破“亿级”;2025年5月,恒瑞让默沙东为其心血管代谢管线砸下2亿美元首付;此次GSK更以5亿美元首付,既锁定PDE3/4抑制剂这一成熟产品,又圈定11个早期研发项目的选择权。首付款和潜在交易金额的阶梯式攀升,也从侧面印证了恒瑞的创新能力与商业化潜力。

随着首付款与潜在合作金额的持续攀升,恒瑞医药被中间商赚差价的可能性降低。

“打包式”授权隐忧

值得一提的是,此次与GSK达成重磅合作的利好消息,让恒瑞医药股价强势涨停,还带动医药主题基金净值上扬,有网友调侃“葛兰救了葛兰”。

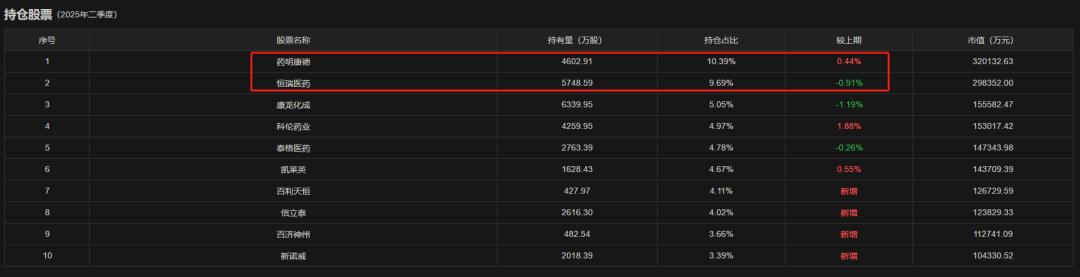

“医药女神”葛兰和赵磊共同管理的中欧医疗健康混合基金,7月28日大涨3.06%。不过该基金最新持仓数据显示,恒瑞医药较上期持仓比例下降了0.91%,药明康德则上升了0.44%。此消彼长下,恒瑞医药退居为该基金的第二大重仓股。

截图来源于东方财富

尽管如此,医药板块此前已持续上涨一段时间,中欧医疗健康混合基金近3个月涨幅高达25.32%,恒瑞医药此次BD交易的重磅利好,为这波行情再添动力。

但热闹背后,需冷静审视恒瑞医药当前BD模式的潜在隐忧。

早期资产过度授权,可能透支长期增长潜力。恒瑞医药这次与GSK的合作中,将11个临床前项目与1款临床阶段药物捆绑授权,虽短期获得高首付,但这种“打包式”授权可能让未来潜在的“爆款”资产过早流失,削弱长期管线厚度。

并且,里程碑款最终能兑现多少存疑。从行业规律看,一款新药从临床Ⅰ期到最终上市,成功率仅约10%,这意味着大部分研发阶段的里程碑款可能因临床失败而无法兑现。而销售阶段的里程碑款更依赖商业化表现,变数更大。

以恒瑞医药与GSK的合作为例,PDE3/4抑制剂所在的COPD领域,已有阿斯利康的布地奈德及勃林格殷格翰的噻托溴铵等主流药物占据市场,且GSK自身在呼吸领域管线密集,恒瑞这款药物能否进入核心治疗方案,存在较大不确定性。

此外,医药创新的核心是“从0到1”的突破(如全新靶点发现、新作用机制验证),但这类工作周期长、风险高、短期难见回报,需要企业耐住性子。而BD模式追求短期首付、快速兑现资产价值的“交易思维”,容易使研发流程向“可交易性”倾斜,即更倾向于开发“临床进度明确、靶点成熟、易被跨国药企认可”的资产,而非投入“高风险、高潜力”的源头创新。

针对如何避免为了短期现金流而牺牲长期管线价值等问题,源媒汇向恒瑞医药方面进行询问,截至发稿未获回复。

对于恒瑞医药而言,关键是在BD交易的“短期收益”与自主创新的“长期根基”之间找到平衡。

本文来自微信公众号“源媒汇”,作者:胡青木,编辑:苏淮,36氪经授权发布。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com