盒马、奥乐齐、美团快乐猴等激战“硬折扣超市”,竞争升级

硬折扣线下超市不断迎来新玩家。

老牌超市物美率先加入战局。7月25日,物美集团全新业态“物美超值”硬折扣店首批6家门店在北京同步开业,覆盖东城、西城、石景山、丰台、通州五大核心区域。该业态以“精选商品+极致性价比”为核心,商品围绕三餐与高频刚需做减法,主打“1300个SKU+60%自有品牌”,聚焦生鲜日百。例如,1L非转基因豆浆售价5.9元,比市价低40%;三文鱼块19.9元,是商超价格的50%。今年年底,物美超值计划在北京开出25家店铺。

美团平台也进军硬折扣超市领域,旗下品牌“快乐猴”已签约10家门店,首家门店预计于8月29日在杭州拱墅区开业。快乐猴的扩张计划聚焦于杭州、上海、北京、广州等城市。依托美团运力网络,采用“线上比价+线下提货”模式,整体计划开设1000家门店,2025年主要任务是完善商业模式。从市场竞争角度看,快乐猴结合美团即时零售的业务能力,具备更多线上优势。

与此同时,其他硬折扣超市也在加速扩张。国内全品类硬折扣超市已有盒马NB、奥乐齐、乐尔乐、折扣牛、爱折扣等品牌。一场围绕硬折扣线下超市的零售革命正从一线城市蔓延至县域。

为何大平台、传统商超都瞄准了硬折扣超市?背后有两大关键因素。

一是性价比需求刚性化。当前消费者对价格敏感度提升,硬折扣超市通过极致压缩供应链(SKU精简至1000 - 2000个、自有品牌占比60% - 90%),使商品价格较传统商超低30% - 50%。二是线下流量价值重估。线上获客成本攀升(电商平台单用户成本更高),而社区硬折扣店凭借低价高频的生鲜日百吸引自然客流,成为线下新入口。

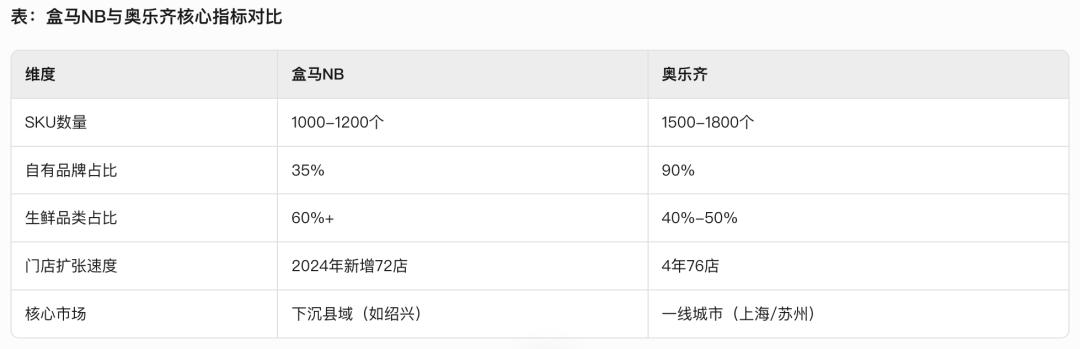

这场争夺战的本质,是供应链效率、商品差异化与消费心智的对决。下面以盒马NB和奥乐齐为例进行分析。

盒马NB:“硬折扣+社区渗透”,快速扩张下沉

以盒马NB为例,它以折扣店形态下沉至县城,通过消化鲜生店尾货、降低损耗率,吸引价格敏感型消费者,凭借“硬折扣+社区渗透”模式快速崛起,成为盒马第二增长曲线。

2024年以来,盒马NB成绩亮眼。截至今年6月,全国盒马NB店数已突破300家,年销售额突破百亿规模。

盒马NB门店以上海、杭州、苏州为铁三角,覆盖长三角12座城市。这些城市均为GDP万亿级经济体,区域购买力强劲。今年以来,无锡、绍兴、南京、常州等地的首店密集开业,部分盒马NB门店晚上九点以后依然人潮涌动。

盒马NB的快速发展得益于模式改进。2024年3月严筱磊接任盒马CEO后,“盒马鲜生+盒马NB”双核心战略推动盒马实现成立以来首次年度盈利(2024年4月 - 2025年3月),标志着该业务模式得到市场验证。

在客单价和商品种类上,盒马NB与鲜生大店差异明显,SKU精简至1000 - 1200个,生鲜占比超60%,客单价控制在35 - 50元。盒马NB的货源主要是为NB门店开发的高性价比商品,作为盒马自有品牌的“盒马NB”主打天天低价,在门店商品中的占比高达35%,涵盖大米、食用油、纸巾等日常必需品。这使其能精准吸引县域价格敏感型用户,在价格竞争中占据优势。

例如,刚刚完成更名的950ml装“超盒算NB”低温鲜牛奶售价仅7.5元,低于市面上主流品牌同类产品,成为引流利器。还有盒马NB自营的100%鲜橙汁1L售价仅9.5元,德式小麦精酿啤酒500ml单价约3.3元,均低于市场价。

支撑高性价比和高效商品力的,是盒马NB重构的供应链体系。传统商超采购需经层层经销商加价,而盒马NB采用源头直采模式。如江苏昆山糖盒工厂实现“生产 - 配送江浙沪24小时达”,大幅压缩流通成本。通过“城市仓+社区门店”双层体系,生鲜商品实现每日一配,补货时效大大缩短,库存周转率也超过行业均值。

同时,盒马NB正在加速下沉,打开增量市场。2024年,盒马NB以“每5天一店”的速度进入泰兴、宿州等三四线城市,2025年计划将门店拓展至1000家。今年上半年,盒马NB不仅相继开通南京、无锡、金华、宁波首店,还在苏州、湖州、杭州进一步扩张门店规模,同时覆盖上海的崇明、金山,苏州的常熟、太仓,杭州的建德、桐庐等主要县级市。

「零售商业评论」认为,盒马NB用三年时间验证了硬折扣模型在社区的可行性,“超盒算NB”品牌升级将加速下沉市场渗透,加盟模式使其整体扩张提速。但在快速扩张过程中需警惕“规模不经济”陷阱,要平衡全国集采规模效应与本地化灵活响应。

奥乐齐:90%自有品牌,打造“极致性价比”

奥乐齐2019年进入中国时,因“高端精品超市”定位遭遇水土不服。但经过五年战略调整,已从“进口商品集合店”转变为“平价社区超市”。关键转折点出现在2023年,其将SKU精简至1600种,自有品牌占比提升至90%。

今年5月,奥乐齐昆山首店开业当日,客流突破10万人次,单日销售额高达110万元。奥乐齐依托百年供应链优势,标价9.9元及以下低价产品超500个,五常大米、坚果等成为核心单品。其中国门店虽仅76家,但采购体系使其具备强价格穿透力。

目前在中国,奥乐齐已打造13个自有品牌系列,涵盖食品饮料、日用品等各大品类。例如主打极致性价比的“超值”系列,成功以9.9元价格带切入中国家庭日常消费场景。截至近期,奥乐齐店内定价9.9元及以下的低价商品已超过500款,约占全店SKU的1/4。

根据观察,供应链与本土化重构是核心竞争力。以昆山店为例,奥乐齐通过“产地直供+全程冷链”将澳洲谷饲牛腩成本压缩;生鲜商品从分包到门店不超过24小时。这种高效的供应链使奥乐齐门店坪效远超行业平均水平。

本地化创新也进一步巩固了其市场地位。奥乐齐80%以上的供应商来自本土,长三角和山东成为主要供应基地,凭借规模化采购和本地直采实现成本优势。在江苏市场,奥乐齐与昆山天福农场、无锡太湖水产合作社建立直采通道。这种“区域供应链闭环”使其生鲜成本低于行业平均水平,支撑起“低价不低质”的市场口碑。

硬折扣超市竞争升级,巨头混战

从市场规模来看,2023年中国折扣零售市场规模约1.79万亿元,约占社会零售总额3.8%。预计2025年我国折扣零售业态行业规模为2.28万亿元,2022至2025年CAGR(复合年均增长率)为11.0%。

市场竞争格局的演变吸引了更多重量级玩家入场。比如沃尔玛对社区小店的新探索,体现出其内部看好社区业态发展趋势。沃尔玛近期在深圳试水的300 - 500㎡社区店,以“真低价+全品类”为卖点,SKU约2000个,覆盖熟食烘焙、肉禽蛋奶、日化等场景。

沃尔玛的社区小店主打“天天平价”,如新德家园店有明显标识称店内商品“真低价格”、“低价无套路,买贵就退差价”。其特点是品类齐全、精选单品,相比其他面积有限的社区店业态,基本保障了品类齐全。据悉,沃尔玛计划在深圳进一步加密社区小店网络,结合美团生态和山姆资源打造“1小时生活圈”。若模式成功,可能成为其在全国下沉市场的模板。

另外,叮咚买菜早在几年前就在上海开设了第一家叮咚奥莱,主要销售生鲜食品,目前在上海有3家门店,在无锡有1家门店。京东近期也被传将在江苏宿迁落地首家“京东折扣超市”,目前已完成部分门店的物业签约工作。

未来硬折扣超市的竞争点可能集中在以下几个维度。

首先是生鲜供应链升级。像奥乐齐和盒马NB,均通过源头直采大幅压缩生鲜成本。此外,供应链区域化也是重要挑战。随着门店向三四线城市下沉,区域消费差异凸显。若能建立“全国供应链+区域化运营”体系,在保持核心商品一致性的同时灵活适配区域特色,将成为重要竞争力。

其次是全渠道布局。如盒马NB有官方的小程序商城,根据定位不同提供小时达和次日自提服务。奥乐齐“线下门店+小程序商城+第三方平台”的布局,实现了消费场景全覆盖,依托即时配送体系,3公里范围内30分钟达。

即时零售融合是必答题。例如美团快乐猴可无缝接入美团闪购,实现30分钟达。盒马NB则需加速整合饿了么、淘鲜达等阿里系流量入口。未来还需强化“线上下单+到店自提”融合,将门店转化为即时零售的前置仓。

再者是差异化的商品和服务竞争。奥乐齐每周都会推出超值系列新品,吸引消费者。在服务方面,盒马NB的社区店模式尤其吸引中老年群体。如在上海四川北路店,中午时段超半数顾客为老年人,明亮的环境、支持现金支付的设计、肉眼可见的生鲜品质,都精准契合该群体需求。这种社区渗透力是传统电商难以企及的竞争优势。

「零售商业评论」认为,硬折扣超市的爆发并非单纯价格战,而是零售业全链路效率的重构。行业将进入“自有品牌+即时零售+线下密集布点”的三角竞争阶段。短期看,盒马NB凭借数字化与下沉先发优势领跑;中期看,奥乐齐的自有品牌壁垒或随规模释放;长期看,美团“即时零售+硬折扣”可能颠覆业态逻辑。然而,所有玩家都需面对一个问题:当低价成为标配,谁能真正读懂中国消费者的“省心又省力”?这场战役,输赢不在门店数量,而在每一件商品背后的成本把控与用户信任。

本文来自微信公众号“零售商业评论”(ID:lssync),作者:零售商业评论,36氪经授权发布。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com