本地生活,卷向海外

仅仅依靠营销和补贴,只能暂时赢得国外市场。

2024年7月12日,36氪爆料,TikTok正在海外试水本地生活业务,第一站是东南亚地区,目前印尼和泰国已经推出了团购套餐业务。

事实上,除了以字节跳动为代表的新势力,以美团为代表的传统本土生活巨头也开始在国外市场发力。2023年5月,美团在中国香港推出了全新的外卖品牌KeeTa。另一则新闻显示,美团外卖即将在沙特阿拉伯上线。

对中国本地生活跑道的玩家而言,海外本地生活市场确实蕴含着巨大的增量收益。

但是需要注意的是,目前国外市场也存在着配送、支付等基础设施不完善的问题。

如果我们不处理上述问题,打通商业闭环,只靠营销和补贴暂时赢得市场,那么中国本土生活公司实际上很难最大限度地收获海外市场红利。

第一,市场红利消失,中国本地生活公司卷不动。

很大程度上是因为随着下沉市场覆盖的完成,中国本地生活公司千里迢迢加大海外市场的红利正在加速消失。

以当地生活行业最重要的外卖市场为例。艾媒咨询数据显示,预计2023年中国在线餐饮外卖市场规模将达到15254亿元,同比增长37%。在接下来的几年里,虽然中国在线餐饮外卖市场的规模仍将稳步上升,但同比增速将大幅下降,仅为个位。

虽然近年来中国本土生活产业红利正在加速衰减,但许多触及瓶颈的内容平台却毫不犹豫地切入了本地生活跑道,因为移动互联网流量市场也遇到了增长天花板。

比如从2020年开始,字节跳动不断增加与当地生活相关的业务。3月份,Tiktok企业号升级,推出团购功能;6月,字节跳动旗下星图平台推出大咖店铺探索任务;年底,字节跳动商业化部成立了“本地直营业务中心”,专门拓展本地生活业务。

近几年来,由于月活规模大,内容粘性大,抖音本地生活市场的拓展是不可能的。根据抖音生活服务官微发布的《2023年度数据报告(完整版)》,2023年,抖音生活服务平台总成交量增长256%,店面覆盖370多个城市,短视频成交量增长83%,直播成交量增长5.7倍。

看到抖音、Aautorapper、小红书等平台来势汹汹,美团并没有坐以待毙,而是试图通过价格优势稳定客户。近年来,美团频繁推出特价团、神枪手、拼好饭等低价外卖产品。

事实证明,低价确实具有很强的吸引力。财务报告显示,2023年,每日单量约为300万,约占美团外卖总量的6%;2024年Q1,每日单量上升至500万,约占上季美团外卖总量的10%。

由于拥有大量的商家和送货员,美团使用特价商品,可以实现规模效应,进而推动公司业绩上升。财务报告显示,2024年Q1,美团收入732.76亿元,同比增长25%;利润53.69亿元,比去年同期增长59.9%。在这些企业中,核心本地业务收入为546亿元,比去年同期增长27.4%,是企业业绩上升的重要推动力。

但需要注意的是,毕竟低价代表着收窄的利润空间。,不削弱美团的盈利能力是非常困难的。2024年Q1,美团营业利润率为17.8%,同比下降4.2。%,“美团核心本地商业收入增长幅度大大高于利润增长幅度。”

随着行业卷的加剧,不仅美团、抖音、快手、小红书等新势力的日子也不好过。2023年7月,《晚点LatePost》爆料称,由于竞争激烈,难度较大,抖音外卖已经放弃了GMV年度目标1000亿元。

可以说,虽然当地的中国生活跑道目前极其火爆,但过度卷入的现实不仅不能打开行业玩家的想象空间,还会将相关企业拖入亏损的泥潭。

二是全球本地生活市场机遇依然存在,美团已经捷足先登。

类似于电子商务、游戏等行业,随着中国市场竞争的日益激烈,中国本土生活公司也将目光投向了海外,以缓解压力,打开想象空间。

当前,全球本地生活市场仍然包含着不小的增长收益。以外卖为例,Precedence 根据Research的统计,2022年,全球食品外卖服务市场规模约为598亿美元,预计2032年将增长至3143亿美元,2023-2032年复合年增长率为18.1%,增长率远高于中国本土市场。

在这种背景下,中国本地生活企业已经向国际市场推出了相关业务。除了开头提到的TikTok 已经在印尼和泰国推出了团购套餐业务,美团在一些市场上取得了更大的成就。

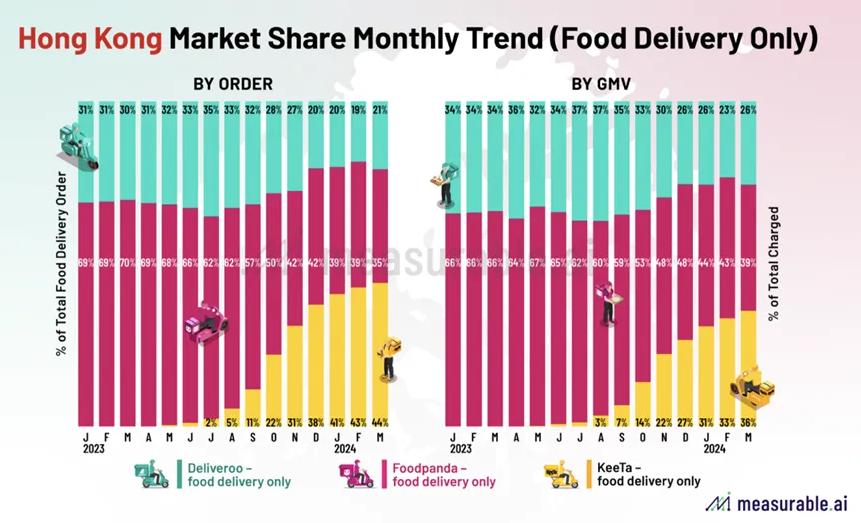

美团于2023年5月在香港推出了全新的外卖品牌KeeTa。KeeTa于同年十月完成了香港的全球覆盖。Measurable AI数据显示,KeeTa占2024年3月香港餐饮外卖订单总数的44%,位居行业第一。

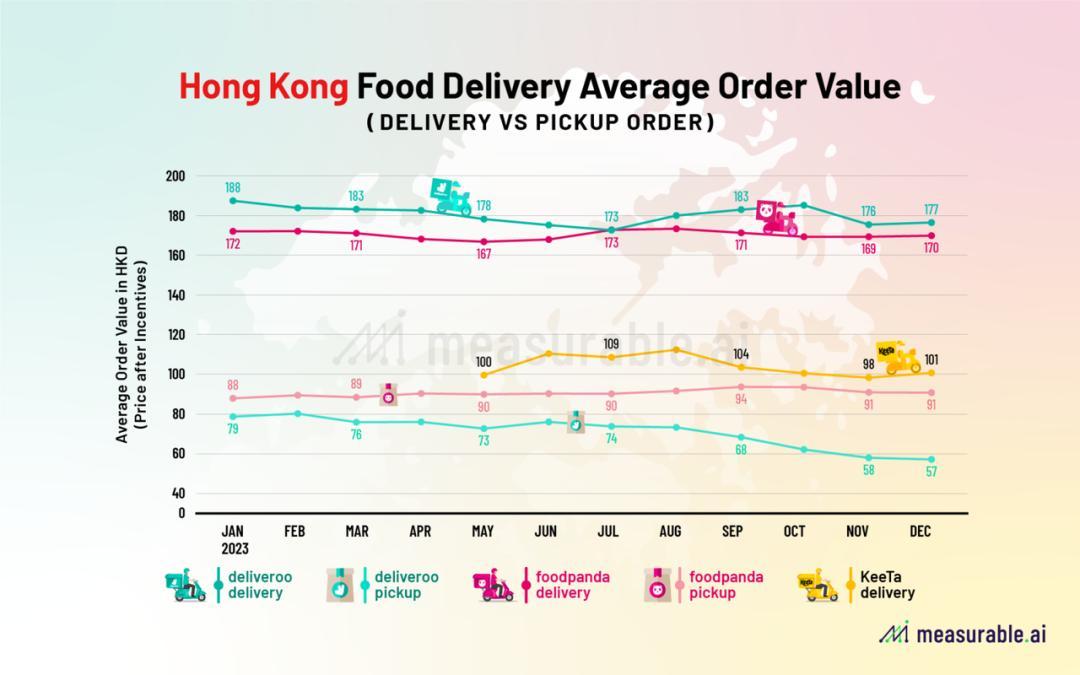

值得注意的是,KeeTa在香港市场上是锐不可当的,并非单纯的产品力取胜,很大程度上得益于烧钱补贴。

对于用户来说,KeeTa频繁推出免运费、赠送优惠券等活动,大大降低了点餐成本;对于商家来说,KeeTa只提取20%-30%的佣金,低于行业平均水平;对于送货员来说,KeeTa也不遗余力地将其分成“骑手月薪最高35,000港元”的广告。

相比之下,之前香港市场的Foodpandanda、由于上市公司缺乏“输血”补贴市场,Deliveroo等外卖平台难以俘获大量客户、商家和外卖员,与KeeTa竞争。

根据中国移动互联网行业早期的“剧本”,继承了KeeTa的增长路径。之后,进入海外市场的中国本土生活公司似乎可以轻松收获全球市场红利,只需要坚持大量的烧钱补贴。

但是,通过对全球本地生活市场竞争格局的深入分析,可以发现,事实上,中国本地生活公司很难靠烧钱补贴轻松取胜。

第三,新兴市场有利可图,基础设施短板成为绊脚石

大家都知道,全球互联网产业已经发展了几十年,美团诞生的机会,源于王兴看到Groupon在美国的团购网站上发展迅速。

这种情况在很大程度上表明,海外本地生活市场并非尚未开发的蓝海。

事实上,经过十多年的发展,许多海外国家的本土生活市场已经进入寡头时代。例如,Statista统计的数据显示,DoorDash的市场份额为65%,排名第一,而UberEats则以23%的市场份额排名第二,总共占88%的市场份额。

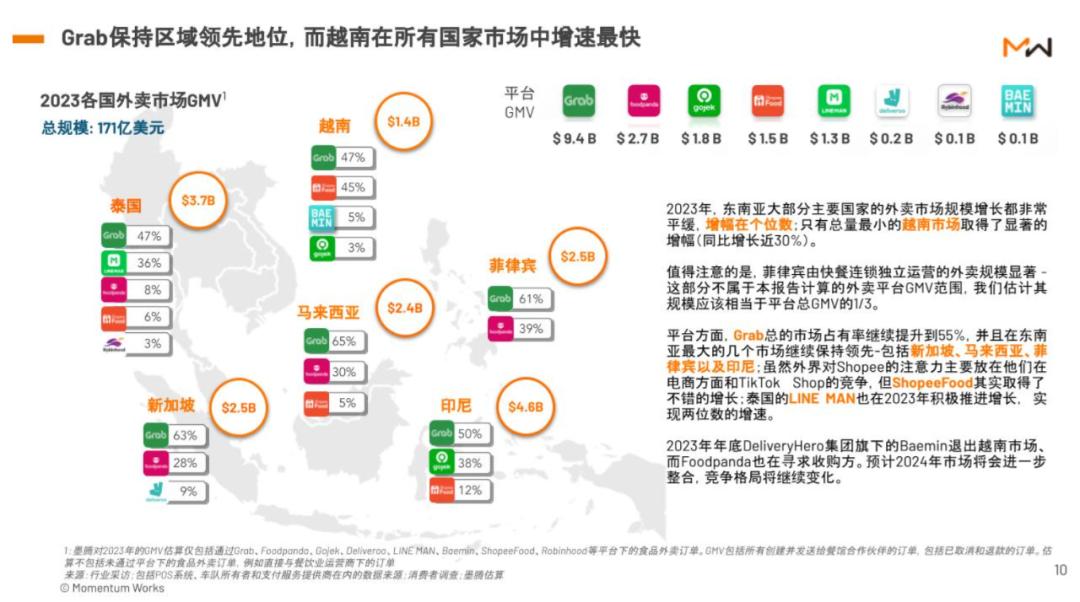

无独有偶,Momentum 根据Works发布的《东南亚外卖平台报告4.0》,截至2023年底,Grab还占据了GMV在东南亚的55.0%。

不言而喻,目前海外本土生活市场的行业集中度和竞争压力不亚于中国本土市场。在这种背景下,中国本土生活公司仍然选择出海。根本原因是一些新兴的海外市场有相对较大的发展空间。

例如,尽管Grab已成为东南亚市场的行业寡头,但是Momentum Works数据显示,每个月只有5%的人使用这个平台;东南亚仍然有95%的人没有被外卖接触。

TikTokTok就是这样。、美团等渠道出海之初,并没有切入北美、欧洲等发达国家的市场,而是看到了东南亚市场的主要原因。2023年11月,彭博社爆料称,美团打算在东南亚收购Foodpanda的外卖业务。

但需要注意的是,在全球移动互联网行业均步入寡头时代的背景下,仅在东南亚本土生活市场的角落增长并非偶然。这主要是因为东南亚餐厅连锁、支付、配送等基础设施存在很大的不足。

以当地生活的核心餐饮为例。目前东南亚的连锁化率很低,印尼和越南的餐厅连锁化率分别为12%和10%,远低于美国市场58.4%的餐厅连锁化率。连锁化率意味着东南亚的餐厅很难提供大量的标准化产品。食品安全、口味差异、价格难以探索等问题都会困扰当地的生活平台。

另外,由于移动互联网技术的发展相对较晚,ATM 根据Capital数据,2023年,东南亚移动纯数字支付只占该地区交易总额的50%左右,大约一半的客户还没有使用数字支付。这也将限制当地生活产业的发展,主要推广在线交易。

2023年12月,由于国外市场的巨大挑战,出海领域自媒体“墨腾创投”发文称,来自不同信任。 根据源传闻,美团已经决定放弃购买Foodpanda。据报道,经过仔细研究,美团认为Foodpanda的东南亚业务是不可能盈利的。

从这个角度来看,虽然与中国市场相比,海外本土生活市场的收入更多,但这些新兴市场面临的问题更多,因为发展相对较晚。

中国公司进入海外本地生活市场后,不仅会面临寡头的围剿,还会面临基础设施不完善的考验。所有这些都决定了中国公司很难在海外市场快速扩张。

可以预见,中国本土生活企业出海面临的问题和压力不亚于本土市场。

本文来自微信公众号“出海公园Buy”,作者:象升,36氪经授权发布。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com