茶饮界新里程碑:古茗成第二家万店品牌

出品/联商专栏

撰文/周半仙

8月26日晚,古茗发布上市后首份中期财报,成为国内继蜜雪冰城之后第二个突破万店规模的茶饮品牌,改变了茶饮行业格局。

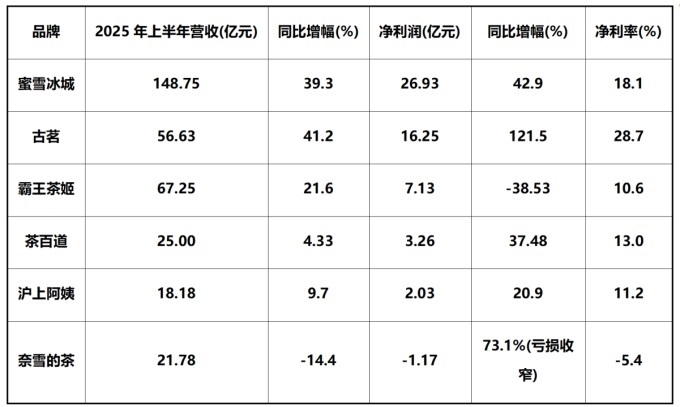

这份成绩单十分出色,看数据便知:上半年营收56.63亿元,同比大增41.2%,增速超过蜜雪冰城(39.3%)、霸王茶姬(21.6%);净利润16.25亿元,直接翻倍(同比+121.5%),28.7%的净利率远超蜜雪冰城(18.1%)、霸王茶姬(10.6%),成为头部品牌中的“盈利黑马”。

如今茶饮赛道竞争激烈,沪上阿姨9436家店还在冲击万店,茶百道、霸王茶姬分别卡在8000家、7000家梯队,古茗为何能率先突围?43%的乡镇门店占比、单店日均卖439杯、8000家店铺售卖现磨咖啡……这“下沉+品质”的组合拳,藏着哪些值得行业借鉴的逻辑?

第二个突破万店的茶饮品牌诞生

古茗上市后的首份中期业绩报告表现亮眼。门店规模上,古茗以11179家门店位居行业第二,成为第二个突破万店规模的茶饮品牌,较去年同期的9516家增长17.5%。沪上阿姨以9436家门店紧随其后,茶百道和霸王茶姬分别以8444家和7038家门店位列第四和第五。

上半年古茗持续深耕下沉市场,报告期内,二三线及以下城市门店占比81%,乡镇门店占比提升至43%,地域加密策略效果显著。新店拓展速度加快,报告期内,古茗新增门店1570家,关闭305家,净增1265家。

营收方面,古茗上半年营收56.63亿元,同比增长41.2%,增速高于行业平均水平。从营收结构看,古茗收入主要来自加盟店,2025年上半年,加盟店收入占总营收的95.8%。其中,销售商品及设备收入44.96亿元,同比增长41.8%,占总营收的79.4%,主要受门店扩张及GMV增长带动;加盟管理服务收入11.59亿元,同比增长39.2%,占总营收的20.5%。

不过,其营收规模暂不及蜜雪冰城和霸王茶姬,但增速与净利润表现出色。

增速上,古茗以41.2%的增速领先,蜜雪冰城以39.3%的增速紧随其后,霸王茶姬则以21.6%的增速位居第三。

盈利表现上,古茗以16.25亿元的净利润和28.7%的净利率最为突出,净利润同比增长高达121.5%;蜜雪冰城的净利率为18.1%,低于古茗;霸王茶姬虽实现了7.13亿元的净利润,但同比下降38.53%,净利率仅为10.6%,表现不佳。

运营方面,门店效率提升,单店GMV同比大增20.6%。报告显示,古茗单店GMV同比增长20.6%至137.05万元,单店日均GMV达到7600元,单店日均售出杯数439杯,较去年同期的374杯增长17.4%,门店经营效率持续改善。

现金流方面,古茗现金状况良好,截至2025年6月30日,流动资产合计84.02亿元,较2024年末的48.60亿元大幅增长72.9%。其经营活动现金流净额达4.10亿元,同比增长84.4%,显示出强劲的现金流生成能力。

古茗做对了什么?

古茗能成为第二个突破万店的茶饮品牌并实现业绩高速增长,与产品研发、市场布局、供应链建设等方面的努力有关。

一方面,古茗以“快速迭代+咖啡扩张”的策略激活用户规模。中式茶饮消费需求变化快,“喝新不喝旧”是常见消费心理。为刺激复购、保持品牌热度、适配多元消费场景,古茗常年保持年均百款新品的更新节奏,以“短周期、高密度”方式迭代产品矩阵。

例如,2023年推出新品130款,2024年前三季度推新85款,今年上半年再推52款,新品涵盖奶茶、咖啡等品类。

其中,咖啡业务成为业绩增长的“第二动力”。古茗未采用“低价速溶”模式,而是瞄准下沉市场对“品质咖啡”的需求升级,以“新鲜现磨”为切入点,填补市场空白。

基于此布局,截至6月,超8000家古茗门店配备专业咖啡机,上线16款新咖啡饮品,包括经典款(如拿铁、美式)、特色款(如生椰拿铁、dirty咖啡)、季节限定款(如夏季冰萃、冬季暖咖)等;目前咖啡业务覆盖超80%门店,成为门店标配。

这种阶梯式产品布局,让咖啡小白能轻松入门(通过经典款),也能满足资深咖啡爱好者的品质需求(通过特色款),扩大了咖啡品类的客群覆盖范围。截至6月末,古茗小程序注册会员达1.78亿人,季度活跃会员约5000万人。

除会员人数增加外,单店营收也持续增长。2025年上半年,单店日均售出杯数从374杯增至439杯,同比增长17.4%。

古茗的客群经营策略,本质上是通过“高频创新”保持品牌年轻与流量活性,通过“品质升级”挖掘高价值客群的增量空间,最终实现“用户规模”与“单客价值”的双重提升。

另一方面,古茗通过区域密度优先策略摊薄成本,以乡镇深耕避开红海竞争。与蜜雪冰城、茶百道等品牌“全国撒网”的扩张模式不同,古茗采取“区域密度优先”策略:集中资源深耕浙江、福建、湖南等重点区域,形成规模效应。

区域高密度覆盖有诸多优势:其一,门店位于仓库辐射范围内,可实现两日一配;其二,本地化营销效率更高,单店营销成本分摊更低。

为快速覆盖乡镇市场,古茗推出首年启动资金23万元、设备分期支付的加盟政策,强调“区域高密度覆盖摊薄成本”优势,吸引有本地资源的加盟商。截至2025年6月30日,古茗门店总数达11179家,乡镇市场覆盖深化,乡镇门店比例提升至43%。

加大乡镇市场布局的原因在于:其一,乡镇市场人口基数大(中国乡镇常住人口超5亿),消费潜力未完全释放,且竞争相对缓和;其二,乡镇市场此前主要由蜜雪冰城等低价品牌主导,但消费者对品质升级的需求未得到充分满足。

最后,供应链是古茗的核心竞争力之一,也是其能在下沉市场保持高性价比和稳定品质的关键。和蜜雪“全球采购+自建工厂+全国仓储”的一体化供应链体系不同,古茗针对重点区域市场,以“区域关键规模+前置仓”的方式优化成本结构、保障原料品质。

其核心逻辑是,只有在特定区域开出足够密度的门店(如一个城市几十家、一个省上千家),前置仓的辐射半径、冷链车辆的配送路线才能实现最优规划,从而支撑“两日一配”甚至“一日一配”的高频配送服务。

这正是“区域密度”策略的威力所在——门店越密集,单车配送效率越高,单店分摊的物流、营销成本就越低,进而形成显著的区域规模效应。

截至2025年6月30日,古茗业务营运经营22个仓库,仓库总建筑面积约23万平方米,包括能支持各种温度范围的超过6.1万立方米的冷库库容。约75%的门店位于距离某一仓库150公里范围内。因此,公司可按要求向约98%的门店提供两日一配的冷链配送。

小结:

古茗的成功标志着中国茶饮行业进入新阶段——从追求规模扩张转向追求单店质量和盈利能力的提升。

在新阶段,供应链能力、产品创新、数字化运营和品牌建设是决定品牌竞争力的关键因素。茶饮行业未来的竞争不再是门店数量比拼,而是价值创造能力的较量。谁能在产品创新、用户体验和成本控制三者间找到平衡点,谁就能在市场竞争中脱颖而出。

在变革时代,新茶饮品牌需保持创新精神和危机意识,适应市场变化,提升核心竞争力,才能在竞争中立于不败之地,实现从规模扩张到价值创造的转型。

当然,古茗也面临挑战:产品同质化加剧,创新易被复制;原材料与人力成本攀升,压缩利润空间;万店规模下,加盟商管理与食品安全管控难度增大。

参考资料:

餐企老板内参:雪王、古茗,半年“进账”205亿

亿欧网:古茗上半年营收猛涨至56.63亿元,利润暴增121.5%,下沉市场持续掘金

餐饮O2O:蜜雪冰城和古茗,上半年赚了不少

咖门:古茗公布半年业绩:门店11179家,净利润同比增121.5%

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com