盘点19家民营银行2024年业绩:微众 电子商务总资产超万亿元,都有新的转型方向。

截至2025年4月30日,2024年19家民营银行的财务报告已全部公布。

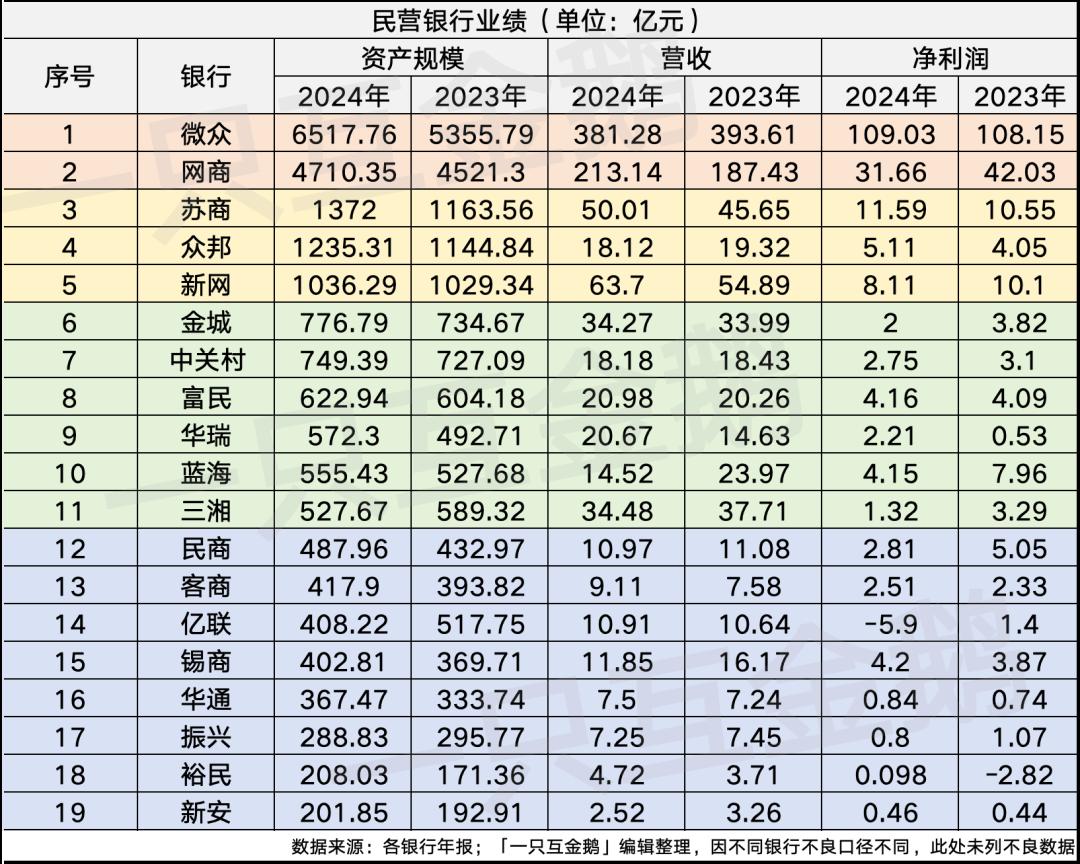

「一只互金鹅」整理19家银行的核心数据——营业收入、净利润和总资产规模,试图从这些信息中窥探2024年民营银行的业绩和江湖排名。

01资产规模排名战

第一梯队:

毫无悬念是——

微众银行,网商银行。

两家银行各方面的数据都远远领先于其它民营银行。

2024年底,两家银行的资产分别达到6517.76亿,4710.35亿。

两大巨头的总资产相加已超过万亿元。甚至超过了其它17家民营银行的总资产。

2024年,两家银行的业绩都出现了一些起伏,但是在收入、利润等方面,仍然领先于其他银行。

第二梯队:

超过千亿的资产规模——

苏商银行,众邦银行,新网银行。

有意思的是,虽然众邦银行的资产规模领先于新网银行,但是收入和净利润都不如新网银行。

与2023年的业绩相比,苏商银行的所有指标似乎都有了很好的增长;中邦银行的营收同比下降6%;新网银行净利润同比下降19.7%。

第三梯队:

总资产规模在500亿到800亿之间,共有6个,分别是——

金城银行,中关村银行,富民银行,华瑞银行,蓝海银行,三湘银行。

仅三湘银行2024年资产规模同比下降9.63%的银行只有三湘银行。「一只互金鹅」在之前的文章中,提到银行受到当地的控制和指导,业务需要回归当地。因此,它在市场上有很强的微税票贷商品。「湘业贷」而且到2024年才进入湖南的公司。因此,它的贷款规模也大大减少。

其它几家银行的资产规模或多或少都会增加。

华瑞银行资产规模增长最大,同比增长超过16%,达到572亿,排名第九。但是到2023年,它的资产规模仍然排在民营银行的第12位。

虽然蓝海银行的资产规模略有增长,但营收和净利润同比下降39.42%、47.86%。

民营银行有6家第二梯队,其中4家净利润同比下降。

第四梯队:

总资产规模在200亿-500亿之间,有8家银行——

温州民商银行、梅州商业银行、吉林亿联银行、无锡商业银行、福建华通银行、辽宁振兴银行、江西裕民银行、安徽新安银行。

最后几家民营银行,排名也有一些变化。

2024年,亿联银行资产规模同比下降21%,排名第14位,但到2023年,其资产规模仍超过500亿,排名第11位。

据悉,亿联银行在小微企业贷款业务上也与其他渠道合作“踩雷”,导致2024年净利润直接亏损近6亿元。

值得注意的是,裕民银行最终披露了自己的财务报告,而且资产规模、收入和净利润都小于新安银行,不再垫底。

在2024年,裕民银行和新安银行都换成了国有大股东,或许实际上不应该再叫他们“民营银行”了?

02 微众「出海」,电商「综合金融」

受国内金融技术监管日益严格、存量市场饱和、用户需求迭代等因素的影响,各类金融企业都在寻求新的转型方向。

举例来说,很多头互金机构选择出海或提供第三方金融技术输出服务。

私人银行市场,头部两家银行的动态或许也值得其它机构参考。

网商银行和微众银行在2024年的业务层面发生了一些新的变化。

先看微众银行,走的是微众银行。「出海」方向。

2024年,微众银行获准在香港设立科技子公司——微众科技有限公司。相关文章提到,该公司专注于香港,并将其辐射到东南亚市场,这是一个数字化转型需求高的市场。印尼、泰国、马来西亚等市场。

还有一点值得注意的是,在2024年的财务报告中,这家银行的组织结构可以清楚地看到新增了一份。「国际发展部」,这个部门是去年下半年新成立的。

(截图来源:2024年微众银行财务报告)

「一只互金鹅」还了解到,其相关国际发展部门已有员工前往印尼为当地银行提供类似“代理运营”的服务(有兴趣可以私信具体是哪家,这里就不多介绍了)。

但是海外的信贷业务和国内的信贷业务不一样,就像「一只互金鹅」之前很多关于互助黄金出海的文章都提到过——只有“谷歌上架、广告营销、资金安全、税收、劳动关系、风险控制”才能成为影响当地信贷业务发展的“事故”。

究竟它的国际业务数据表现如何,还有待给出答案。

从微众财务报告来看,2024年,微众银行的组织结构进行了重大调整。在新的组织结构中,几个业务群体似乎分别对应了几个业务方向。——

金融业务集团、个人金融业务集团、科技与智能业务集团、国际业务集团。「出海」它似乎已成为其极其重要的一部分。

再次看看网商银行:

网商银行在2024年大力发展支付、清算、财务管理等综合金融业务。综合金融服务已成为其第二增长曲线。

即除小微企业融资需求外,网商银行还将目光投向了小微企业的资金管理等需求。

根据其财务报告,2024年,网商银行推出了银行金融专卖平台“稳利宝”,为客户在全市场严格选择优质银行进行金融管理。有269万多名客户使用“稳利宝”进行金融管理,覆盖了来自电子商务、制造业、餐饮等15个行业的小微经营者。

截至2024年底,网商银行已与23家银行理财子公司合作理财分销,第三方银行理财产品分销排名行业第二,仅次于招商银行。包括存款和理财在内的AUM已经超过1万亿元,位居民营银行前列。

理财业务中,理财产品与用户的适应性是保证投资有效性和客户满意度的核心因素。

网商银行不仅为小微企业定制专属理财方案,还为理财子公司提供智能模型服务,优化资金配置。这也是第三方科技服务之一。

03 小微贷款巨头变化很大

纵观19家民营银行,大多数银行都将直接投入到小微企业的贷款业务中,竞争非常激烈。

在小微企业贷款业务方面,微众银行和网商银行已经沉淀了很多年,但是2024年也有很多变化值得关注。

之前「一只互金鹅」这篇文章提到了微众银行。「微业贷」几个变化,

第一,产品层面上线了个人版商品,利率上涨;第二,在获客方面重新启动了抖音获客。(超链接:「微业贷」涨价;微众银行「微业贷」有一个很大的变化)

网上商业银行2024年财务报告还提到了小微企业贷款业务的一些变化。

「一只互金鹅」简单总结:

(一)获得客户端:

全面使用服务号、小程序、企业微信、视频号、直播、社区等工具,全渠道接触小微客户。高价值客户和普通客户的多元化运营。

财务报告显示,截至2024年底,电商微信服务号粉丝、公司微信朋友、抖音号粉丝等全球粉丝总数超过1200万。

(二)风险端:

各民营银行基本上以企业发票和税务数据为基础,即以“税票贷款”为基本产品,为小微企业提供服务。

2024年,网商银行加强与工业和信息化部、火炬中心和当地高新技术产业园区的合作,引入覆盖全国4800多个科技产业园区的数据,重点挖掘企业主、员工文凭、高端人才比例、知识产权等“软资产”特征。结合专利、资质申报、特殊行业许可证等数据,提高科技企业的信用准确性。

在此可理解为“科创贷”类产品风险升级优化。

(三)产品体验端:

随着AI能力的不断提升,小微客户可以获得类似真人客户经理的7*24小时服务,同时提供合同、账单、流水、发票、店铺照片、卡车照片等各种材料。

小企业贷款市场涉及许多行业。

网商银行财务报告提到,截至2024年底,其数字供应链金融服务系统——“大雁”系统已经构建了产业链图谱,包括汽车、医疗、建筑、通信数字、家用电器等9个产业方向。

可理解为,这是“网商贷”商品更受欢迎的行业用户。

相关银行从业者直言,2025年,民营银行仍面临诸多挑战。比如新资产增速放缓,资产质量面临下行压力,净息差持续收窄。

现在,头部银行正在寻求变化,并逐渐找到一些新的方向。我相信他们的战略转型方向也将成为其他中小型民营银行的参考。

本文来自微信微信官方账号“一只互金鹅”,作者:小慧娅,36氪经授权发布。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com