开仓不开仓?那是个问题

莎士比亚说,生存还是毁灭,这是个问题。

对近期成立的A500ETF基金经理来说,(快)开仓还是不(快)开仓,也是个问题。

尤其在这一牛市行情中,每个交易日都会上涨3%。

开仓和不开仓,都要探索。

如果出了问题,就会有后果。

真的很伤脑筋啊。

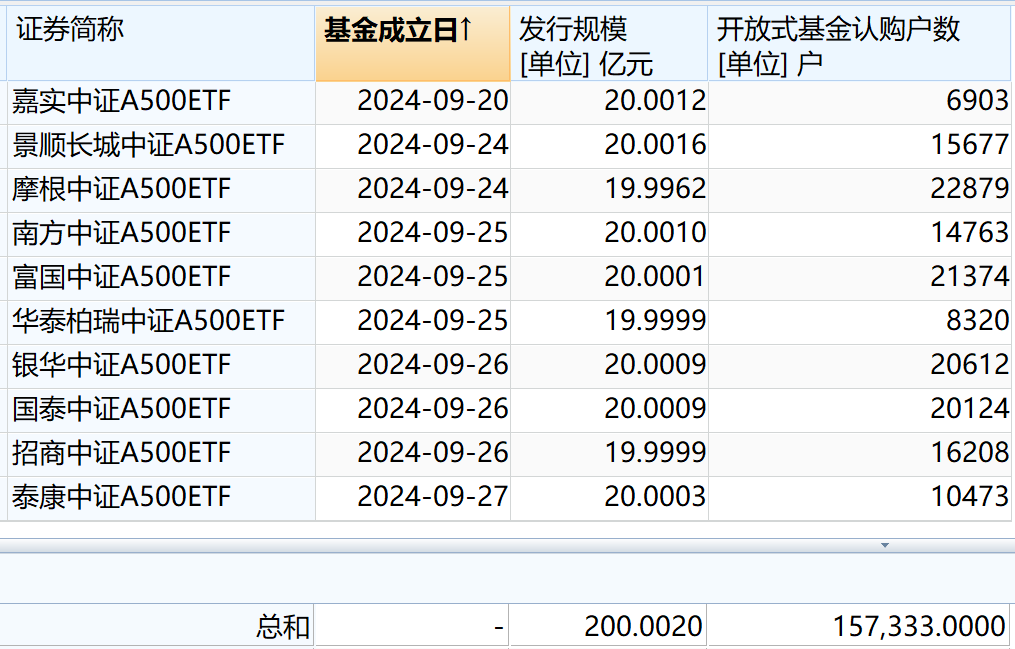

第一批200亿基金全部募集完成

在过去的九月,中证A500ETF是市场上最受欢迎的基金产品。

第一批十家基金公司作为行业内第一批A500ETF,肉眼可见的“大品种”,都“奋力”卖出了今年的最高水平。

所以,每个人都看到了。

九月中旬,市场热情最低的时候,十家基金管理公司每家都卖出了20亿A500ETF。

在两个星期内,为整个行业准备了200亿元的资金“子弹”。

更多的个人投资者参与

另外,这次发行的“水分”也不多。

在过去的14天里,10只新基金总共“获得”了15.73万个个人认购。

从这个角度来看,平均每户12.7万,算是行业的正常范围(尤其是考虑到很多公司还有自购份额)。

摩根、富国、银华、国泰等认购人数超过2万,个人用户基础较好。

开仓已经成为一种考验

大部分投资者都看到了中证A500ETF成为中国版“标普500”ETF的可能性。

但是9月24日开始的市场,给这个行业带来了另一个挑战。

应该马上开仓吗?

以及以什么速度开仓?

考虑到中国证券交易所A500指数近期正在快速上涨(9月24日至9月27日中国证券交易所A500上涨约15.37%,如下图所示),这一决定并不容易做出。

有几种方法可以建立新基金的头寸?

对新成立的基金而言,成立初期的集中交易阶段——即所谓的开仓期,是其业绩十分关键的时期。

因为,在此期间,开仓速度和同期市场表现的差异结合,将极大地影响基金跑赢(或跑输)标准的能力。

举例来说,市场快速上涨期,理论上最合适的开仓策略就是快速开仓,通过提高组合仓位,快速跟上市场涨幅。

类似地,如果是市场快速转型期,那么最好的策略就是放慢开仓节奏,甚至暂时不开仓,以最大限度地跑赢下跌中的指数。

然而,目前的市场指数正处于大幅上涨期,这一阶段随时可能波动较大,这对于开仓的基金来说尤其困难。

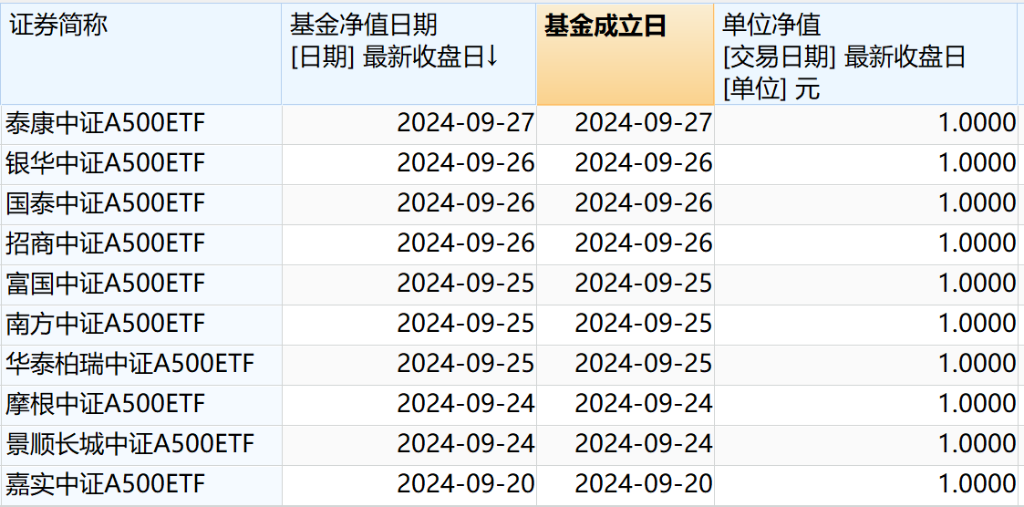

所有A500ETF都没有公布净值

这个时候回头看看中证A500ETF,还能找到一个很大的考验。

也就是说,当许多“同质化”商品同时成立时,开仓策略将成为十大基金首轮“拉开业绩差距”的“胜负手”。

而且从目前的情况来看,包括最早成立的嘉实中证A500ETF在内,十只基金的最新官网,也没有发布净值。

条条大路不易行走

一般而言,基金合同要求基金经理使基金的投资组合比例在基金合同生效之日起6个月内符合基金合同的有关规定。

换言之,法定的“开仓期”为6个月。

但是,对A500这样的ETF来说,基金经理的开仓时间一般都比较严格。

总体而言,对这批中证A500ETF而言,有三种开仓策略可以采用:

第一,快速开仓,优势在于使产品运行正常,考验是开仓期的市场表现对净值影响很大。

第二,均速开仓。当市场变化较低时,这种策略往往被选择。但是当市场变化很大的时候,就会面临两端的压力。市场上涨,短期内跟不上涨;市场调整和净值波动。

第三,开仓缓慢。这种策略代表了净值的波动在开仓期会比较稳定,但是如果指数继续表现,ETF很难赶上。

这就是所谓的“条条大路通罗马,条条大路难走”。

这个A500ETF,最终会以什么样的战略布局来完成,仍然非常引人注目。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com