3800点难动这届年轻人的心

“年轻人陷入一种财富焦虑和错失恐惧之中,仿佛只要停止刷手机,就错过了让自己一夜暴富的机会。”

文 / 巴九灵

“别慌!这是倒车接人,现在是最佳买点,后面还会涨!”

“唉,大势已去……靠炒股发不了财,还是安心工作吧!”

8月22日,沪指终于站上3800点,创下10年新高,股市成交超2.5万亿。然而狂欢背后,分化比想象中严重:两市2803只股票上涨,同时有2396只股票下跌。

连知名网红“峰哥亡命天涯”都忍不住吐槽:“一睁眼亏5万,昨天有点冲动了。”

这头“慢牛”只是少数人的财富盛宴。

要是你是2020年之前入市的老股民,这两天或许会在朋友圈狂晒收益,成了“股神”,但实际上可能还没解套。

截至8月21日,上证50指数较2021年高点仍有28.95%的跌幅;沪深300指数较前期高点,跌幅达26.17%。即便表现最好的中证1000指数,距其高点仍有8.66%的差距。

8月21日,股市行情

老股民盼着解套,而嗅到牛市气息的新股民,面对不断上升的指数也会皱眉头。

上海证券交易所数据显示,7月份个人投资者的A股开户数为195.4万户,环比增长19.29%。这数字看似不错,但和去年10月份高达683.97万户的开户数相比,新股民相当谨慎。

“热闹是它们的,我什么也没有。”

朱自清的名言,恰如其分地描绘了许多年轻人的心态。然而,当媒体渲染牛市狂欢时,这群嘴上喊着“与我无关”的00后们,正悄然转向更接地气、更有掌控感的理财方式——“小钱理财”。

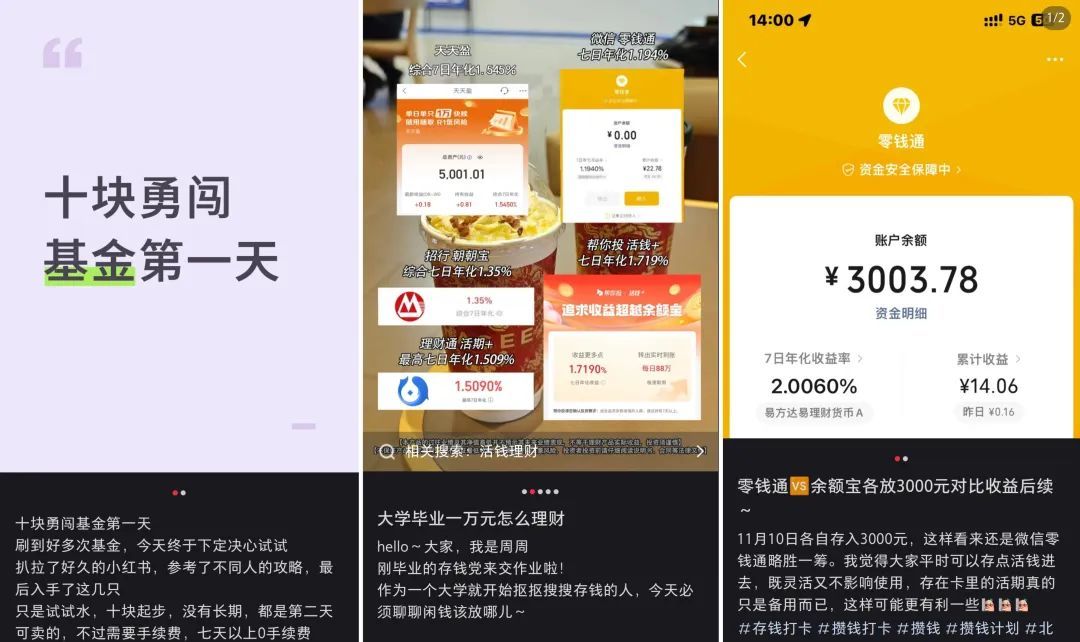

每天一杯奶茶钱的“小钱理财”

长期以来,媒体把股市描绘成“全自动提款机”,热衷报道民间股神的传奇经历,好像抓住一轮牛市就能实现阶级跃迁。但现实很骨感。

股票投资者得“有大额闲钱”,当代年轻人大多初入职场,收入扣除房租、通勤等生活开销后所剩无几。就算去股市闯荡,也难改变生活现状,还得承担本金亏损的巨大风险。

在这种背景下,能带来确定性幸福的“小钱理财”受到越来越多人的追捧。

那么,什么是“小钱理财”?

简单说,它是以小额资金为起点,通过合理规划和稳健投资,逐步实现财富增值的方式。它门槛极低,适合资金有限的年轻人。核心理念是“积少成多”,通过持续小额投入,利用复利效应让财富慢慢积累。

常见的“小钱理财”方式,有零钱通、余额宝等货币基金,还有低风险的债券基金、储蓄国债等。

对很多钱不多的年轻人来说,这种理财方式每天的收益可能只是一杯奶茶钱,但能给理财者带来幸福感、满足感和理财知识,所以“小钱理财”成为2024年年轻人投资的十大趋势之一。

那么,如何利用“小钱理财”投资?这里给大家提供一些攻略。

流动性之王,稳健派首选

▶▷攻略一:如果你很在意资金灵活性,希望随时取用,那么货币基金是“流动性王者”。

货币基金主要投资短期国债、高信用评级金融债等货币市场工具,是开放式基金,1元起投,门槛极低,支持T+0或T+1赎回,流动性强。

由于投资标的信用等级高,违约风险极小,本金几乎不会损失。而且其收益率普遍高于银行活期存款,是年轻人群体受欢迎的入门级投资品。

我们熟悉的余额宝和零钱通就是货币基金的典型代表。从数据看,货币基金是所有基金中的冠军品种。

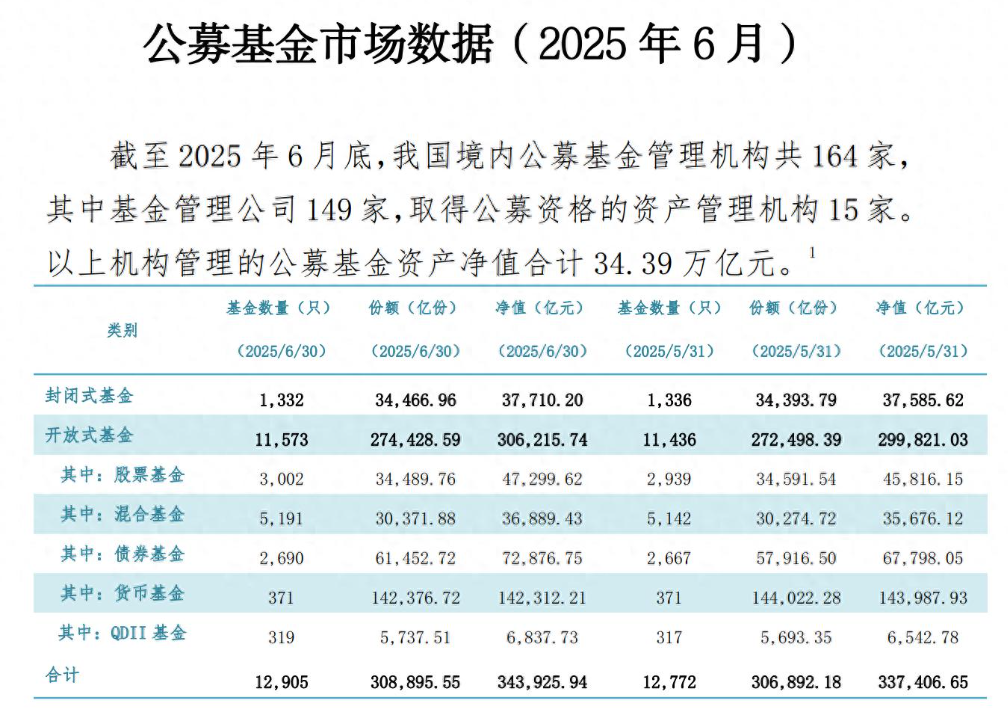

截至2025年6月底,公募基金资产净值合计34.39万亿。其中货币基金规模14.2万亿元,占比最高。仅今年上半年,货币基金规模就增长6200亿元,远超其他对手。

更妙的是,余额宝和零钱通这类产品已深度融入日常支付场景,几乎消除了理财与消费的界限,契合年轻人的生活与消费习惯。

▶▷攻略二:如果你追求一定流动性,更看重资金安全性和收益稳定性,那么债券基金和储蓄国债等品种是“稳健派”的首选。

它们能在保障资金安全的前提下,提供超越银行存款的稳定回报。特别是债券型基金,过去一年备受追捧。

当然,投资债券型基金比货币基金复杂一些。

首先要明白核心逻辑:债券基金的收益率和市场利率呈“负相关”。当市场利率下降,已发行债券的票面利率相对更高,更有吸引力,价格会上涨,导致债券基金持有的债券市值上升,收益率提高。利率上升则相反。

简单说,市场利率越低,债券基金收益率越高。近几年,央行为刺激经济和楼市一直降息,所以债券基金收益率高。但和收益曲线稳定的货币基金不同,近一年多债券型基金也经历了波动。

2024年上半年,债券基金收益率很高,前10名的债券型基金收益率均超过5%,2085只债券型基金的年内平均收益率也高达2.33%。然而,随着去年“9·24”行情爆发,再加上近期A股的“慢牛”行情,债基行情转变。

部分资金开始投向权益类资产,去A股寻找更高收益率,中国10年期国债收益率也触底回升。这使去年靠债基获得不错收益的投资者,今年回报受较大影响。数据显示,今年上半年,全市场纯债基金的收益中位数仅为0.76%,表现不如前两年。

尽管如此,只要国内利率中枢长期下行趋势不变,债券型基金仍是“小钱理财”资产配置中不可或缺的一环。

小钱理财新玩法

除了传统的货基和债基,当代年轻人还开创了“小钱理财”新玩法,比如“攒金豆”。

金豆指重量1克左右的黄金,没有加工费,相比几千上万的金链子和金镯子,几百元一克的金豆大大降低了投资门槛。

在“攒豆潮”影响下,很多年轻人每月发工资后,就线上下单一颗1克重的“小金豆”,像松鼠屯粮一样存进罐子里,还在社交媒体分享“攒金豆”成果。

和基金净值或股票价格这些虚拟数字的跳动相比,把一颗颗沉甸甸的金豆攒在玻璃瓶里,能有效对抗“月光”焦虑,摸着金豆带来的物理满足感和心理安全感无可比拟。

艺恩数据《2025年黄金饰品消费分析报告》指出:虽然中年消费者是金饰消费的中坚力量,但Z世代正加速崛起,逐渐成为黄金消费市场的新主力。18—34岁消费者在各年龄段金饰购买频率中占比高达33%。

当然,除了实体黄金,部分年轻人也会尝试通过黄金ETF、纸黄金、黄金主题基金等“无纸化”方式进行黄金投资。毕竟有人觉得,金豆可能会弄丢,但账户上的黄金不会丢失。

可见,随着投资理财观念深入,年轻人不再满足于把钱存银行,而是主动寻求资产保值增值。

于是,一套以“小钱理财”为指导思想、专属于年轻人的理财系统正在形成:用货币基金保障日常流动性,用债券基金提供稳健收益,再用黄金类产品对抗通胀。

小钱理财之外的冒险一试

当“小钱理财”习惯养成,理财知识不断积累,不甘平凡的年轻人不会一直停留在固定收益类的“舒适区”。

特别是媒体对牛市的渲染,必然会有部分做小钱理财的年轻人,谨慎地向权益类资产迈进“进阶”的脚步。

年轻人在证券交易所办理开户业务

然而,牛市对新进投资者并非好事。熊市买股票被套住容易解套,但牛市高位买股票被套住,少则3年解套,多则5年、10年甚至更久。

所以年轻人参与市场不能盲目投入,要用“小钱理财”的理念参与:小额、分散、长期、工具化。

▶▷这就是攻略三:“小钱理财”投资者,如何谨慎参与权益类市场。

权益类市场可参与的产品很多,最适合普通投资者的是ETF。

ETF(交易型开放式指数基金)是跟踪特定指数的投资工具,具有费用低廉、持仓透明、交易便捷等优势。投资ETF相当于买了“一篮子”股票,能分散个股“爆雷”风险,即“鸡蛋不要放在一个篮子里”。

投资者可通过投资沪深300、科创50、创业板指等核心宽基指数ETF,分享中国经济和特定行业发展的整体红利。

买指数ETF而不选个股,体现了更理性成熟的投资观。不用执着选“牛股”,而是相信国运和专业投资机构。

这种“赚市场平均收益”的策略,虽不够“刺激”,但长期来看,是普通投资者有效的盈利路径之一。

更何况,还可利用“基金定投”策略平滑市场波动。可每周或每月投入固定金额到选定基金中,长期积累摊薄成本,利用“微笑曲线”效应在低位积累份额,最终在高位获利。

对于风险,“小钱理财”投资者很乐观:既然市场是“慢牛”,总能赚钱。如果行情变差怎么办?只要A股不“关门”,指数总会价值回归。

年轻人也很理性。西部证券数据显示,普通居民本次更倾向于通过固收+基金等理财产品间接参与股市,而非直接开户炒股。

年轻人了解股市行情

根据wind数据,截至6月30日,全市场ETF资产净值比去年增长5802.86亿元,增幅为15.57%,其中宽基ETF(指数基金)的上半年最新规模为2.23万亿元,占了全市场ETF规模4.31万亿元的一半。

所以在投资偏好上,这届年轻人用实际行动表达了对指数型ETF的喜爱。

最重要的是,ETF投资门槛低,不到两块钱就能买一份沪深300的ETF。相比创业板、科创板、沪港通(需要交易经验和动辄十到五十万的资金门槛),ETF才是年轻人“小钱理财”的理想选择。

掌控财富,管理欲望

尽管提供了“小钱理财”攻略,但“小钱理财”本质不是单纯获取收益的投资技巧,而是年轻人对待财富和生活的智慧与态度。

从2020年宏观经济复杂多变开始,不管是利率降低、金融市场震荡,还是去年“9·24”行情,我们处于金融不确定性时代,再加上社交媒体对“投资暴富”的鼓吹,容易让年轻人陷入财富焦虑和“错失恐惧”。

仿佛只要停止刷手机,就错过一夜暴富的机会。

而“小钱理财”倡导更稳健、可持续的投资和生活哲学:

不求一夜暴富,只求稳步前行;不被市场情绪左右,只求坚守自己的节奏。

这意味着面对“理财”,年轻人不仅管理金钱,更在管理欲望与未来。这或许是“小钱理财”在当今的最大意义。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com