这是牛市,也许是深坑。

作者 | 万连山

资料支持|大数据勾股(www.gogudata.com)

贵金属实在是太猛了。

上一次谈到黄金,其实大家都比较看好白银。

自今年2月底市场开始以来,银价上涨了近55%,比黄金的表现还要强一些。

前期多单底仓有多痛苦,现在有多舒服。

巴适得很。

但是,连续3天回调,还是让人有点慌张。

到底如何看待后势?

总而言之:十年只有一次市场,会不会这么容易结束?

或者,也就是说:推动白银上涨的真正动力是什么?这个动力真的释放完了吗?

01

时差是宝贵的

长久以来,白银被称为黄金的“跟屁虫”。

白银的货币属性,失去的比黄金更彻底。它的交易逻辑,从不在白银本身。

所以在讨论白银价格时,首先要引入一个概念:金银比。

也就是说,同等重量的黄金和白银的价格比。

这个概念之所以会出现,是因为当黄金价格快速上涨时,白银作为黄金的廉价替代品,会被投资者和客户大量购买,价格会随着黄金的上涨而上涨。

由黄金上涨推动白银上涨,其中时差往往是一个很好的套利机会。

相反也是。

比如这一轮行情。

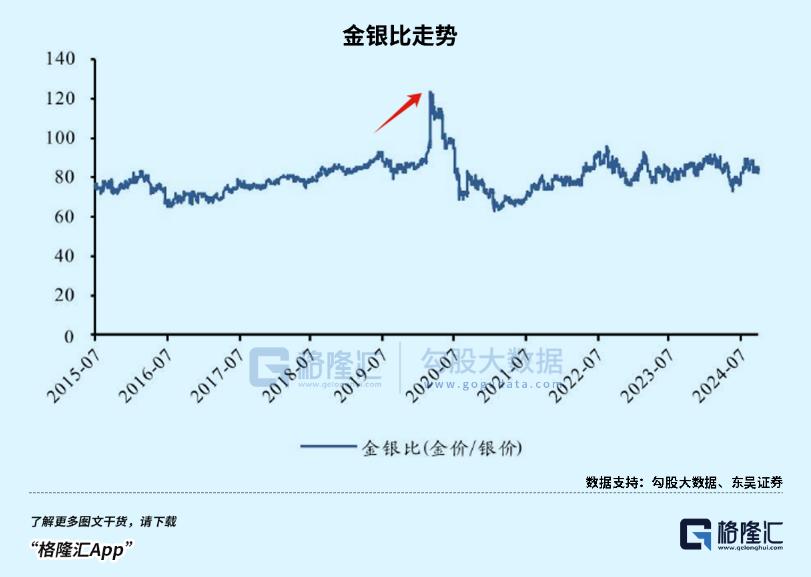

2023年10月初,黄金结束震荡,开始上涨的起点;而白银市场的起点,则是今年2月底。

有四个多月的时间差。

因此,一旦看到黄金大幅上涨,有经验的投资者的第一反应,绝对不是要不要买黄金。但要知道,白银市场也不远了。

这一基本逻辑,也催生了多次检验的规律:自1996年以来,金银比例的平均值约为60。每当金银比例达到40/70,就意味着白银比黄金高估/低估,应该做空/多银、多银/空金。

简而言之,金银如果太高,要么黄金下跌,要么白银上涨。

单从这个角度来看,只要黄金还在上涨,那么未来中短期白银上涨的可能性还是很大的。

但是这一规律,在不同的时期,有不同的特点。

或者看看最近的一次。

从2018年到2020年,黄金牛市开始上涨50%以上。;但是在过去的两年里,白银并未进入牛市,金银比一路飙升至129。

所以几年前,许多机构和投资者开始质疑,甚至唾弃金银比,认为规律开始失败。

这样的情况,实际上并非第一次发生。

在上一轮黄金牛市中,2008年,金银比同样一度萎缩下跌。

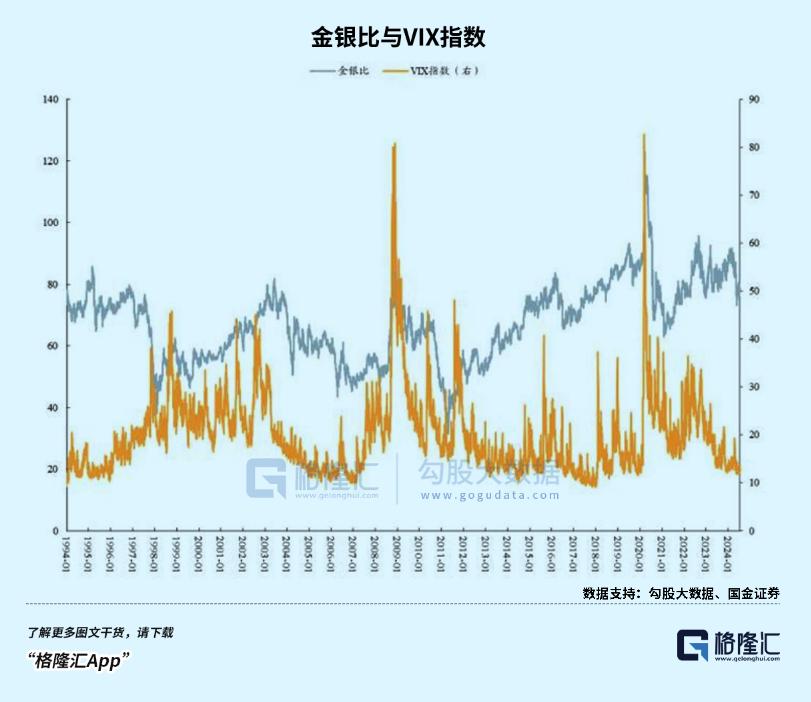

什么因素与金银比缩量下降高度有关?现在回想起来,是恐惧和贪婪指数VIX。

如图所示。

最初,VIX指数从20以下一路飙升至130,金银比也很少突破80。前一种是持续的,后一种是持续的。

VIX指数在2010年回落至20周边,金银比也最低回落至32。

仔细观察,VIX指数总是领先一步。

所以,这一轮白银牛市,同时也是金银比下跌的起点,2020年的情况如何?

历史总是惊人的相似,金银比再一次跟随VIX指数达到新高129,再一次跟随VIX指数的快速下滑。

然后问题就来了。

上一次金银比例从80降至32,幅度为60%。

按照这个剧本,129下降60%是52。

2020年金价的最高点是2000美元,相应的白银价格应该是多少?

大约38.46美元。

但是回过头来看,当时的白银确实经历了一波疯牛市场,4个多月涨幅超过140%,但是并没有超过30美元。

金银比的最低点,仍然在60以上。

从某种意义上说,2020年的那波,还没有完全释放出白银的价值。

这表明,在VIX指数下跌的同时,金银比的下跌也受到了影响。

什么是干扰因素?

金价作为分子,陷入震荡。

如上所述,黄金的震荡期一直持续到2023年10月初,白银随之震荡至今年2月底。

时至今日,黄金已突破2750美元,白银也曾触及35美元。

这个时候金银比大概是78.57,会不会是本轮行情金银比的最低点?

不大可能。

这一数字,远远高于历史平均水平,仍有较大的下行空间。

换句话说,与黄金相比,白银还有增值的空间。

同时,黄金市场还能持续多久?

至少在短期内,包括花旗、瑞银等机构已将明年的目标价格提高到3000美元,至少还有10%的空间。

结合上面提到的内容,白银市场与黄金市场存在时间差。

所以我们可以大胆地得出结论,短期来看,白银市场不会歇火。

但是金银比下探的空间有多大呢?

或是,长期如何看待?

02

长时间的深层逻辑

前面我们讨论过,尽管黄金经历了三波牛市,但美元的整体收费却增加了几十倍。

但是,在信用货币无限膨胀、购买力不断下降的背景下,黄金价格实际上仍被人们长期低估。

那白银呢?

比金子更糟糕。

今日认知中的金银比,到底是怎么来的?

西方曾经有过一个关于白银或货币时代的理论:金子代表太阳,银子代表月亮。月亮绕过黄道带比太阳快13.3倍,所以金子的价值应该是银子的13.3倍。

换言之,金银比应该是13.3。

东方不同,一直都是金矿多,银矿少,“金贱银贵”是普遍存在的。

金银比长期保持在中原5-7之间。

直到大航海时代,美洲的许多银矿被挖掘出来,国际金银比例才上升到15左右,黄金进入了前所未有的大牛市,而白银则相反。

而且没有积极参与这波历史巨变的东方,金银比变化不大。

俗话说,水流向低处。

正是在这一背景下,欧洲人才有了极大的动力,前往东亚进行贸易。

倒卖茶叶、瓷器、绸缎本身就是一项千里之外的业务,而比这项业务更赚钱的是套利交换中国和印度的黄金,用越来越泛滥、越来越不值钱的白银。

当然,这是一个互利的过程。

对亚洲人来说,同样用相对便宜的黄金,换来相对昂贵的银子。

这一差异,直接导致中西方各自形成银本位、金本位货币体系。

全球银矿分布

问题是现代世界格局和全球贸易体系由欧洲人主导。当东西方市场从交流转变为结合时,黄金的货币价值自然会对白银造成降维攻击。

世界上大多数经济体,都选择加大储备黄金的力度,同时加快白银的销售,导致金银比前所未有地飙升。

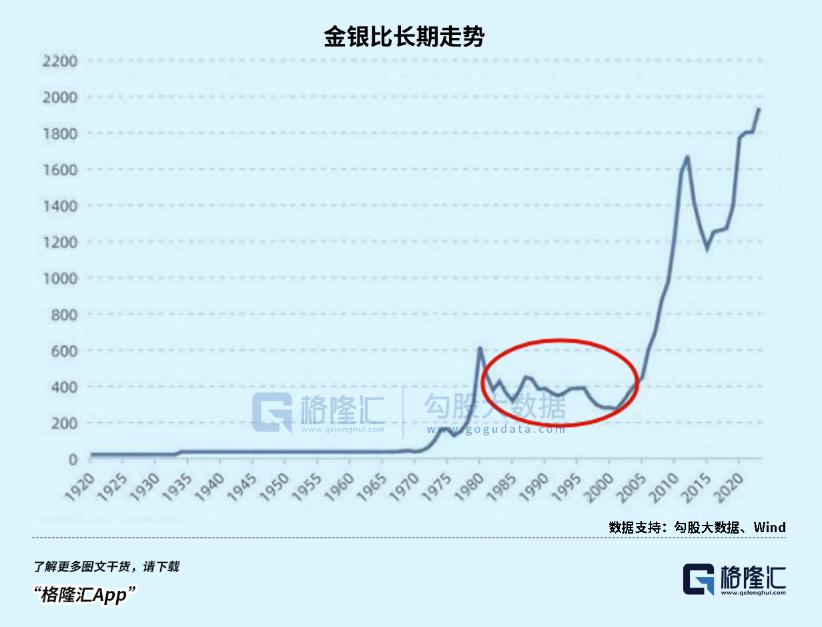

到了上个世纪初,金银比已达40左右。

一九三五年,随着最后一个银本位大国——中国放弃了银本位,白银完全失去了货币属性,价值持续下降。

与此同时,在战争的背景下,金银比迅速飙升至97,这是当时人们无法想象的高度。

在某种程度上,现代化经济的发展历史,也是白银被做空的历史。

从时间线来看,金银比总体上呈上升趋势。

1973年仍然是重要的时间节点。

由于美元与黄金正式脱钩,黄金也失去了货币属性,世界正式进入信用货币时代。

尽管在1974-1980年经历了短暂的价值回归,但随后黄金进入了近20年的熊市。

与此同时,全球经济发展迅速,但金价始终保持不变,金银比也几乎保持不变。

换言之,黄金的真正购买力持续下降,黄金和白银的相对价值几乎保持不变。

理由不言而喻,两者都没有货币属性,与经济脱钩,谁也不比谁好。

但是为什么在过去的20年里,黄金突然出现了两波大牛市?

正如我们之前所讨论的,很大程度上是信用货币本身,开始下跌的体现。

过多的信用货币超发,破坏了自己的信用,促使“货币”这一属性,回归黄金的一小部分。

尽管只是一小部分,但却呈现出扩张的趋势。

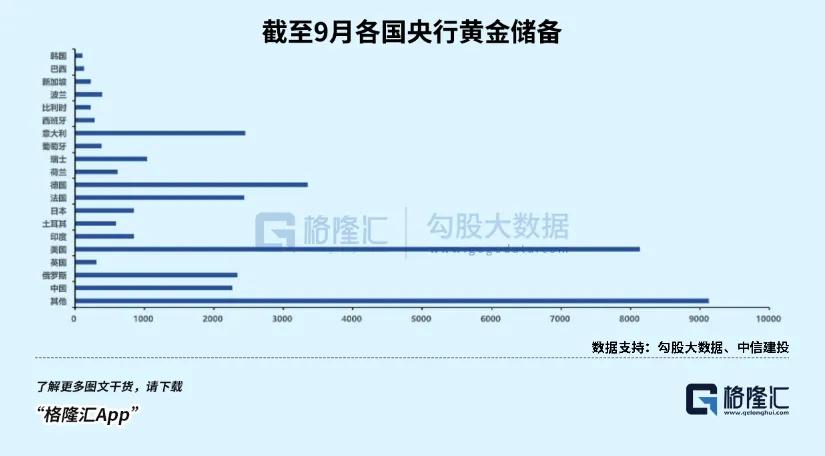

各国央行越来越积极地囤积黄金,这是一个很好的表现。

这种情况,就像我们上面说的,在黄金本位越来越强的时期,各国集体抢购黄金、卖白银的表现有什么相似之处吗?

那么,这和白银有什么关系呢?

银子很早就完全失去了货币属性,黄金稍晚一些。

在世界范围内,黄金的认可度远远超过白银。

所以,如果信用货币把少量的货币属性还给黄金,那么后者就真正重新获得了真正的价值。

而且白银,还是工业产品和投机产品。

不然,同样是出于牛市,为什么各国只囤金,不囤银?

这就是区别所在。

按照这个逻辑,在放弃金本位之前,金银比将彻底改变1980-2006年的稳定局面,回到上升区间。

看看最近20年的走势,也证实了这一说法。

尽管波动很大,但是金银比的整体趋势,的确是向上的。

再次回顾一下,2010年金银比的最低点是32,2020年金银比的最低点是60。

所以,这一轮金银比的最低点是多少?可能是65?也许是70?

至少高于60。

如此一来,虽然白银仍然可以跟随黄金走牛,但是上升的范围要小得多。

然而,这是一个很大的底层逻辑。

另一个特征在白银失去货币属性的同时得到了增强。

03

另一种可能

在白银完全丧失了货币地位之后,全球银矿大量关闭,突然变得令人厌恶。

因此,白银在市场上的流通变得非常有限。

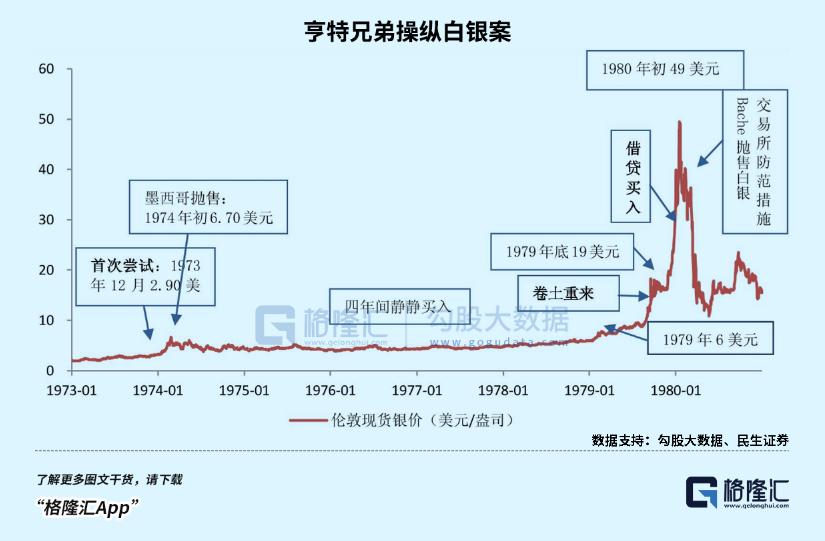

一九七三-一九七九年,美国亨特兄弟疯狂借钱抄底,共吃下2亿盎司白银,几乎掌握了整个市场的话语权。

在他们的刻意炒作下,1980年初,银价上涨到50美元/盎司的历史最高水平,导致白银走私案席卷全球。

但是转眼间就崩溃了,同样逼得无数人倾家荡产。

这个问题,促使全世界更加清晰地认识到:失去货币属性的白银,除了具有一定的工业特性外,更具投机性。

而且这一投机特性,也是看白银长期逻辑的隐患。

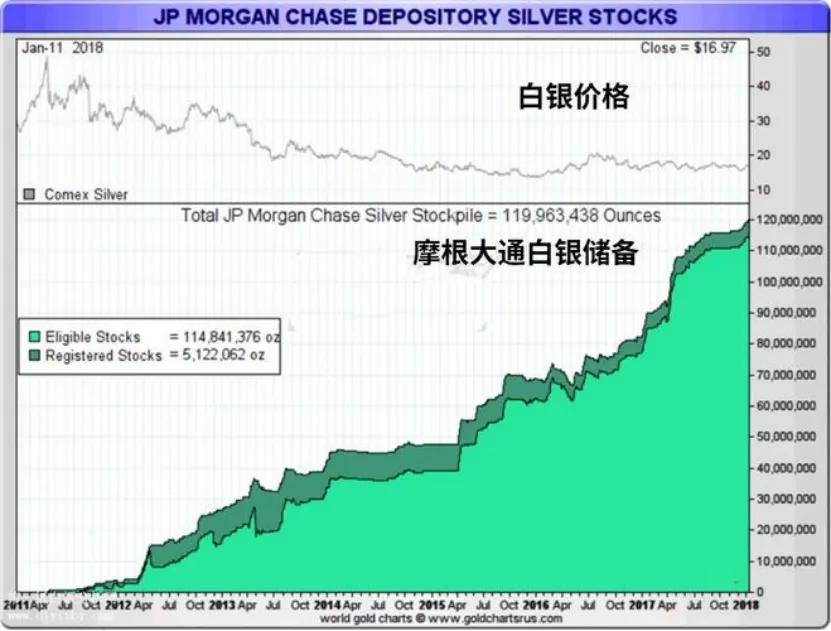

摩根大通于2008年收购贝尔斯登,成为最大的卖空企业。

但是大家都知道,2008-2011年,随着黄金的不断上涨,白银在历史上第二次突破50美元/盎司。

摩根大通看着其它空头坠入深渊,开始疯狂地囤积实物白银,持续了多年。

根据贵金属研究机构的计算,到目前为止,摩根大通几乎拥有纽约商品交易所一半以上的库存,平均成本约为23美元/盎司。

那就是它的聪明之处。

由于实物库存巨大,当摩根大通想要操纵银价下跌时,很少有机构能够阻止它;当价格足够低时,库存可以进一步丰富,下一次卖空的砝码可以增加。

它是一种滚雪球式的优势积累手法,也是一种真正的完美犯罪。

最后一个拥有这么一天白银库存的人,就是亨特兄弟。

因此,目前的问题是:历史是否会重演?

银子在低位沉寂了十多年。即便是2020年那波大牛,也是连续四次冲击,才堪堪堪突破牛熊分界线30美元。

而且今年这次,银价这么容易突破30美元,代表着下面的空头头寸止损被做掉,增强了买主的力量。

这么多年来,双头存款,真的能忍住不主动加大力度,只是老老实实做黄金的“跟屁虫”吗?

假如那一刻真的来了,请记住历史教训。 (全文完)

本文来自微信微信官方账号“格隆汇APP”(ID:hkguruclub),作者:万连山,36氪经授权发布。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com