别急,吃饭行情马上来了

10 月 23 日,上证指数创下 2923.51 点的阶段性低点,之后,指数走出了一轮快速反弹行情。截至 11 月 24 日,上证指数收于 3040.97 点,涨幅为 4.02%。

行情至今,凌厉上涨的阶段已经过去。11 月 6 日以来,上证指数在 3050 点附近已经震荡了三周时间,投资者最关心的就是指数后续向上还是向下?换言之,10 月 24 日开启的本轮行情,究竟是反弹还是反转?

从 2-3 个月的期限来看,我们判断本轮行情为反转行情。潜台词是,这个位置的震荡只是上涨中继,消化一段时间后,还会继续向上。

过去两周恰逢经济数据密集披露期,与市场相对乐观的预期不同,10 月数据较差,逆转了很多指标持续好转的趋势,对市场情绪产生压制,成为行情震荡的主要扰动因素。

从偏积极的角度看,较差的数据并没有让指数跌回去,只是上涨乏力而已。之所以如此,因为市场普遍认为 10 月数据转差具有一定的季节性,是可解释的,不代表复苏趋势的逆转。同时,去年 11 月和 12 月为典型的低基数,接下来的经济数据同比读数大概率会有超预期表现,故经济数据不会对市场情绪产生持续压制。

如以 PMI 数据为例。10 月为 49.5%,再次跌回荣枯线以下,也逆转了自 6 月份以来的上行趋势。但在市场看来,10 月 PMI 变差,更多受月初双节长假停工影响,不具有可持续性。

再看出口数据。10 月出口同比下降 6.4%,降幅较 9 月有所扩大。在市场看来,出口下行固然反应了外需的疲弱,但考虑到 11 月和 12 月外需季节性回暖和我国去年低基数效应,接下来出口增速大概率有明显好转,甚至会同比转正。

此外,临近年底,市场开始期待中央经济工作会议等重磅会议的刺激政策。从现阶段的信号看,政策端对经济复苏还是非常在意的,近期地产领域再次出现密集放松信号,市场有理由相信,在重磅会议上仍会出台新的扶持政策。

因此,扛过了 10 月较差的经济数据,未来两三个月,A 股不会再面临来自现实基本面的干扰,强预期逻辑可以顺畅跑起来,会支撑 A 股继续向上。

与此同时,外围因素也非常给力。美国 10 月 CPI 超预期回落,叠加 ISM 制造业 PMI 下行、失业率升高,市场普遍预期美联储本轮加息周期已经结束,且对明年降息时点更为乐观。在此背景下,人民币汇率快速升值,叠加年末企业结汇需求增大,人民币升值有望形成趋势,带动外资流入,从情绪面和资金面两个层次助力 A 股继续向上。

最后,从季节性因素看,岁末年初常常存在 " 春季躁动 ",且稳增长预期越强烈," 春季躁动 " 出现的概率越高。

岁末年初,市场处于业绩真空期,叠加中央经济工作会议、两会等重大会议密集召开,政策成为牵引市场的主要逻辑。当政策倾向于宽松、稳增长时,市场情绪高涨,易引发 " 春季躁动 " 行情,典型如 2012/2013/2015/2016 和 2019 年,上证指数涨幅平均在 15%-55% 之间。但有时受外部环境冲击,既便国内政策发力稳增长," 春季躁动 " 也会缺席,典型如 2022 年,受美联储超预期加息、俄乌冲突、国内疫情超预期等一系列事件冲击," 春季躁动 " 并未降临。

就 2024 年来看,当前经济复苏趋势仍不稳固,国内政策稳增长诉求依然强烈,且外围压力缓和," 春季躁动 " 具备降临条件。

综上,接下来两三个月,A 股大概率会有一段吃饭行情。

结构上看,哪些板块会有超额收益呢?

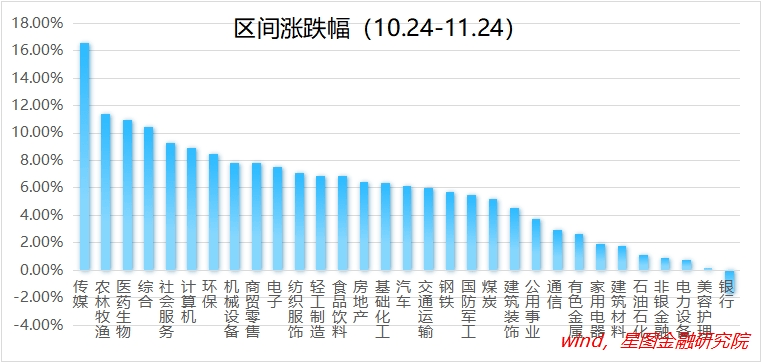

本轮行情始于 10 月 24 日,截至 11 月 24 日,涨幅靠前的板块主要有传媒(16.54%)、农林牧渔(11.41%)、医药生物(10.96%)、社会服务(9.29%)和计算机(8.93%);仅银行板块录得下跌,涨幅为 -1.63%。

从领涨板块来看,除了板块自身逻辑,主要以对无风险收益率更敏感的成长板块为主,表明本轮行情以无风险收益率的下行为主要驱动因素。

过去一段时间,10 年期美债利率快速下行,是成长板块领涨的主要逻辑。在估值模型中,折现率位于分母端,折现率的下行会带来股价上涨,且越是长久期资产,受影响越大。此次 10 年期美债利率快速下行,全球成长类资产均有不错表现,就 A 股来看,成长板块成为领涨板块。

未来一段时间,10 年期美债利率继续大幅下行的概率不大,意味着 A 股成长板块继续领涨的概率下降,结构切换随时可能发生。

之所以判断 10 年期美债利率继续大幅下行的空间不大,主要原因是美联储仍致力于保持利率水平 "higher for longer",以免控通胀努力功亏一篑。如果美债利率继续大幅下行,不排除美联储会释放鹰派言论引导市场预期。当前,10 年期美债利率从 5% 的高位跌至 4.4% 附近后开始进入震荡行情,快速下行期大概率已经过去。

反映到 A 股市场,成长板块全面领涨的阶段或已过去;市场主导逻辑将从美债利率下行转向重磅会议的刺激政策催化,高切低或成为下一阶段的主逻辑。

当前,地产下行和消费低迷仍是拖累经济增长的主要因素,稳增长政策加码,大概率会继续托底地产和基建,并继续强调促消费、扩内需的重要性。在政策预期催化下,地产链、大消费板块均有可能成为下一阶段领涨板块。

此外,基本面反转且估值仍处于底部的板块,胜率和赔率俱佳,也将持续具有机会。

如军工板块,去年 10 月底至今(11 月 24 日)累计上涨 -11.66%,市盈率分位处于 2018 年底以来的 4.63%,赔率空间大。基本面看,随着十四五中期调整扰动结束,叠加卫星互联网等高景气细分赛道催化,以及全球地缘冲突加剧背景下的军贸逻辑,军工板块重回业绩高增长是确定性事件。

如美容护理板块,去年 10 月底至今累计上涨 -14.22%,市盈率分位处于 2018 年底以来的 116.41%,赔率空间大。基本面看,随着经济复苏,经济下行阶段被推迟的医美服务需求可能会集中性爆发,2024 年美容护理板块业绩继续高增的概率较大。

其他如医保免疫逻辑的医疗服务、国产替代逻辑的半导体、利率下降逻辑的创新药等,也都迎来了很好的布局机会。

本文仅代表作者观点,版权归原创者所有,如需转载请在文中注明来源及作者名字。

免责声明:本文系转载编辑文章,仅作分享之用。如分享内容、图片侵犯到您的版权或非授权发布,请及时与我们联系进行审核处理或删除,您可以发送材料至邮箱:service@tojoy.com